Einstieg (Introduction)

„Boote, die gemeinsam sinken“, vertiefen den Gesamt-Drawdown (DD). Kombiniert man Währungen und EAs mit unterschiedlichem Verhalten und **gleicht das Risiko pro Position grob an**, wird der aggregierte DD sichtbar glatter. Dieser Beitrag erklärt die Kernprinzipien, wie man Korrelation nutzt, um DD zu begrenzen, und gibt konkrete, wiederholbare Schritte.

Ziele

- Portfolio-DD senken und die Eigenkapitalkurve stabilisieren.

- Verstehen, welche Vorsichtsregeln Fehlanwendungen von „Korrelation“ verhindern.

- Diversifikation über Währungen und EAs in messbare Größen- und Allokationsregeln übersetzen.

Begriffslexikon

- Korrelation: Maß, wie stark zwei Reihen (Renditen/P&L) gemeinsam schwanken (−1 bis +1).

- Diversifikation (hier): **Risikodiversifikation**, nicht bloß die Anzahl an Symbolen. Entscheidend sind Korrelation und die Risikolast je Sleeve.

- DD (Drawdown): Maximaler Peak-to-Trough-Rückgang der Eigenkapitalkurve.

- RR (Reward/Risk): Kennzahlen à la „Verluste begrenzen, Gewinne laufen lassen“, z. B. Ø-Gewinn ÷ Ø-Verlust.

- PF (Profit Factor): Bruttogewinn ÷ Bruttoverlust. > 1 deutet auf Edge hin.

Korrelation richtig (und nicht falsch) einsetzen

Fallstricke von Paar-Korrelation & Anti-Korrelation

Zwischen Paaren gibt es oft erkennbare Beziehungen (z. B. EURUSD & GBPUSD, AUDUSD & NZDUSD laufen häufig gemeinsam). Treibt der USD beide, können EURUSD und USDJPY gegensinnig laufen. Das sind **Tendenzen**, keine Garantien, und sie ändern sich mit dem Marktregime.

Ein verbreiteter Fehlgebrauch: entgegengesetzte Positionen in positiv korrelierten Paaren halten, um „P&L-Schwankungen zu verengen“. Long EURUSD und Short GBPUSD entspricht strukturell Long EURGBP (USD-Beine heben sich auf). Statt den Cross direkt zu handeln, zahlt man doppelte Kosten (Spread, Kommission, Slippage) — bloßes „Korrelation-Biegen“ erzeugt keinen Edge.

Ebenso nähert Long EURUSD plus Long USDJPY einer EURJPY-Exposition; Long AUDUSD mit Short NZDUSD impliziert AUDNZD-Exposition.

Fazit: Korrelation ist keine Gewinnquelle. Sie hilft nur, wenn die Trading-Logik bereits echten Edge besitzt.

Unterschiedlich agierende EAs kombinieren (niedrig korrelierte P&L)

Trendfolge und Gegentrend gewinnen oft in verschiedenen Regimen; kombiniert glätten sie die Gesamt-Eigenkapitalkurve. Typisch: Trendregime begünstigen Trendfolge; Range-Regime begünstigen Gegentrend.

Wesentlich: Beide EAs müssen langfristig Edge zeigen (PF > 1 bei akzeptablem DD und solidem RR). Gegentrend wirkt kurzfristig oft gut, kippt aber häufig in kleine Gewinne/große Verluste und besteht Langzeit-OOS/Forward-Tests nicht. Langfristig hält Trendfolge den Edge verlässlicher. Schwache EAs beizumischen bremst und verschlechtert die Langfrist-Ergebnisse.

Diversifikation über Währungspaare (empfohlen)

Eine **robuste Logik** auf mehrere Paare auszurollen, reduziert meist den Gesamt-DD. Funktionieren identische Logik/Parameter auf mehreren Paaren, spricht das gegen Ein-Paar-Overfitting und für Robustheit.

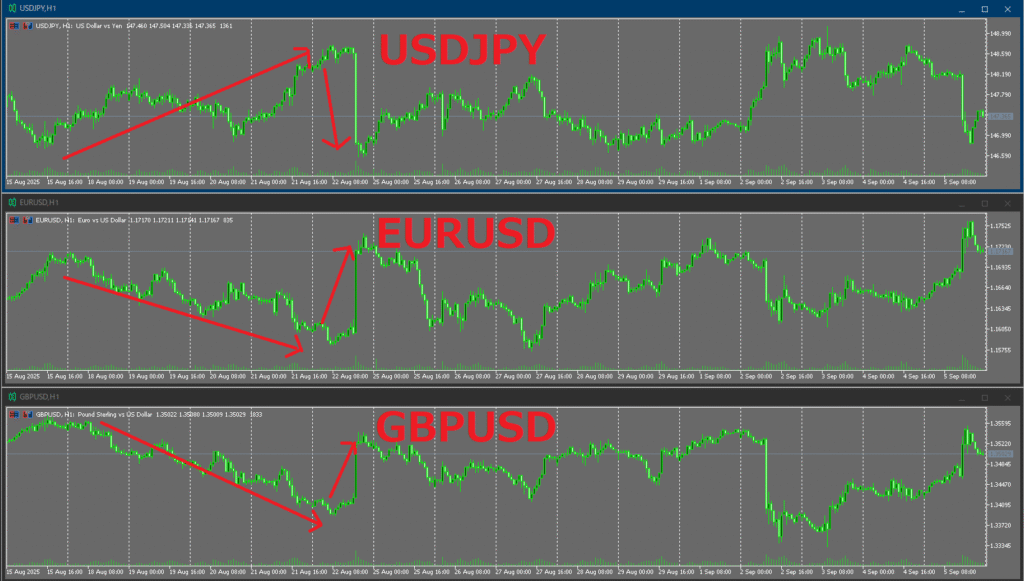

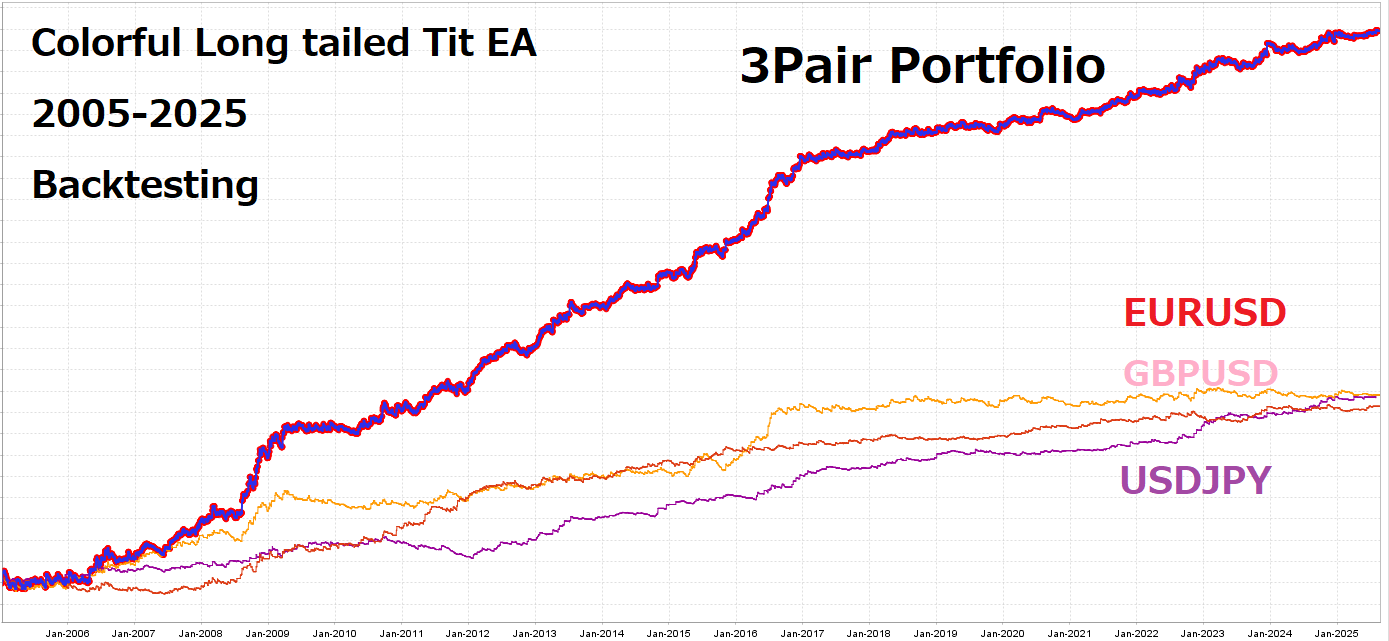

Beispiel: Colorful Long tailed Tit EA ist dafür gedacht, dieselbe Logik/Parameter auf EURUSD, GBPUSD, USDJPY zu fahren.

Unten die P&L-Kurven der drei Paare sowie die kombinierte Kurve. Die kombinierte Kurve zeigt weniger Stagnation und flachere Drawdowns als eine Einzel-Pair-Kurve.

Gegen Ende des Testzeitraums kompensierte USDJPY die Stagnation von EURUSD und GBPUSD.

Im aktuellen Forward kann USDJPY allein negativ sein, während EURUSD und GBPUSD positiv sind — potenziell ausgleichend und DD mindernd.

Backtests zeigen oft: Dasselbe EA auf verschiedenen Paaren liefert schwach korrelierte P&L-Pfade.

Ausnahmen: In marktweiten strukturellen Phasen (z. B. ungewöhnlich niedrige Volatilität bei Majors und Gold) können mehrere Paare gemeinsam stagnieren und simultane DD verursachen. Korrelation ist zeitvariabel — rechnet mit Regimewechseln.

Wichtig beim Paar-Mix: Risiko angleichen, nicht Lots

Gleiche Lots ≠ gleiches Risiko. Pip-Wert und typische Volatilität unterscheiden sich je Symbol.

- Beispiel: 0,10 Lot auf EURUSD vs. 0,10 Lot auf XAUUSD — Letzteres schwankt pro Tag typischerweise stärker.

- Lösung: Über erwartete Volatilität (z. B. ATR) oder Stop-Distanz dimensionieren, das **Risiko pro Position** als % des Eigenkapitals (oder fester Geldbetrag) angleichen — nicht per Lots.

Praxis-Basics (einfache Regeln)

- Konstantes Positionsrisiko (als % des Eigenkapitals).

Positionsgröße = Erlaubtes Risiko ($) ÷ (Stop-Distanz × P&L pro Preiseinheit) - Volatilitäts-Leveling über Paare. Gewichte invers zur jüngsten Volatilität (z. B. ATR oder Rendite-StdAbw. der letzten Monate).

- EA-Risikoparität (einfach). Über erwarteten max. DD oder annualisierte Volatilität angleichen, damit kein Sleeve dominiert.

„Gute EAs“ wählen (arbeitstaugliche Benchmarks)

- PF-Richtwert: Langfristig inkl. OOS: PF > 1,2–1,5 anpeilen.

- RR-Richtwert: Ø-Gewinn ÷ Ø-Verlust ≥ 1,0 (besser 1,2–1,5+).

- Konsistenz: Stabilität bei monatlichem PF/Win-Rate; Serien von Verlusten/Gewinnen im Rahmen.

- Generalisierung: Keine drastischen Einbrüche über mehrere Paare/Zeiteinheiten.

- Saubere Validierung: Datenleck/Parameter-Recycling vermeiden; Walk-Forward oder Zeitreihen-Splits gegen Overfitting.

Verwandte Artikel (Platzhalter): Profit Factor (PF): Benchmarks & Fallstricke / Walk-Forward-Analyse für EA-Käufer / Hört auf, der Win-Rate nachzujagen: Expectancy & RR

Korrelation messen (was genau korrelieren)

- P&L/Renditen korrelieren, nicht Preise. EA-P&L (oder Renditen) je Bewertungsfenster verwenden. Kurzfristig ist es laut — Monatsfenster sind empfehlenswert.

- Rollierende Korrelation für Regimewechsel. Bewegte Korrelation über die letzten Monate berechnen und Allokationen straffen, wenn Beziehungen abrupt kippen.

Häufige Irrtümer & Korrektungen

- „Korrelation lässt dich gewinnen“ → Falsch. Gewinn kommt vom Edge; Korrelation formt die Varianz.

- „Korrelation ist konstant“ → Falsch. Regimeabhängig, in Stressphasen oft erhöht.

- „Gleiche Lots = diversifiziert“ → Falsch. Pip-Wert und Volatilität differieren; **Risiko** angleichen, nicht Lots.

- „Mehr Paare = immer sicherer“ → Nicht zwingend. Viele hoch korrelierte Paare ≈ eine getarnte Einzelwette.

Operative Checkliste

- Erfüllen alle EAs die langfristigen Schwellen bei PF/RR/max. DD?

- Sind Währungsüberlappungen oder Korrelations-Cluster in der Matrix sichtbar?

- Dimensionierst du nach erwarteter Volatilität/Stop-Distanz statt nach Lots?

- Gibt es Allokationskappen, um Konzentrationen je EA oder Paar zu vermeiden?

Zusammenfassung

- DD glätten heißt: Edge-tragende EAs × niedrige Korrelation × Risiko-Leveling.

- Mehr Währungen/EAs allein genügt nicht — **Korrelation messen** und **Risiko angleichen**.

- Meide EA-Bündel mit hoher Korrelation auf demselben Paar; bevorzuge Paar-Diversifikation.

- Nach **P&L-Impact (Geldrisiko)** dimensionieren, nicht nach Lots.

- Korrelation ist **zeitvariabel**; regelmäßig überprüfen und rebalancieren für Robustheit.