Introducción (Lead)

“Barcos que se hunden juntos” profundizan el drawdown (DD) global. Al combinar divisas y EA que se comportan de forma diferente y alinear aproximadamente el riesgo por posición, el DD agregado puede volverse visiblemente más suave. Este artículo explica los principios para usar la correlación y contener el DD, con pasos concretos y repetibles.

Objetivos

- Reducir el DD de la cartera y estabilizar la curva de capital.

- Comprender las precauciones para no malusar la “correlación”.

- Traducir la diversificación por divisas y por EA en reglas medibles de tamaño y asignación.

Glosario

- Correlación: Grado en que dos series (rendimientos/P&L) se mueven juntas (−1 a +1).

- Diversificación (aquí): Diversificación del riesgo, no simple recuento de símbolos. Importan la correlación y el riesgo cargado en cada “manga”.

- DD (Drawdown): Caída máxima de la curva de capital, de pico a valle.

- RR (Reward/Risk): Indicadores de “cortar pérdidas, dejar correr ganancias”; p. ej., beneficio medio ÷ pérdida media.

- PF (Profit Factor): Beneficio bruto ÷ pérdida bruta. > 1 indica edge.

Usar —y no malusar— la correlación

Trampas de las operaciones por correlación/anticorrelación de pares

Los pares suelen mostrar relaciones reconocibles (p. ej., EURUSD & GBPUSD, AUDUSD & NZDUSD a menudo se mueven juntos). Cuando el USD domina, EURUSD y USDJPY pueden moverse en sentido opuesto. Son tendencias, no garantías, y cambian con el régimen.

Un error habitual es mantener posiciones opuestas en dos pares positivamente correlacionados para “estrechar la oscilación del P&L”. Por ejemplo, largo EURUSD y corto GBPUSD se parece estructuralmente a largo EURGBP (las piernas en USD se anulan). Pagas dos veces los costes (spread, comisiones, slippage) frente a operar el cruce directamente: “manipular la correlación” no crea edge.

Igualmente, largo EURUSD y largo USDJPY ≈ exposición tipo EURJPY; largo AUDUSD con corto NZDUSD ≈ exposición AUDNZD.

Conclusión: La correlación no es fuente de beneficio. Solo ayuda si la lógica ya posee un edge real.

Combinar EAs con comportamientos distintos (P&L de baja correlación)

Tendencial y contratendencia suelen ganar en regímenes distintos; agruparlos suaviza la curva combinada. Por lo general: mercados tendenciales favorecen al tendencial; rangos favorecen al contratendencial.

Clave: ambos EA deben mostrar edge a largo plazo (PF > 1 con DD aceptable y RR sano). Contratendencia puede lucir bien a corto plazo, pero tiende a derivar en “ganancias pequeñas/pérdidas grandes” y fallar en OOS/forward largos. A largo plazo, el tendencial sostiene mejor el edge. Mezclar EA débiles añade lastre.

Diversificación por pares de divisas (recomendado)

Desplegar la misma lógica robusta en varios pares a menudo reduce el DD total. Si la misma lógica y parámetros funcionan en varias divisas, hay menor riesgo de sobreajuste a un solo par y mayor robustez.

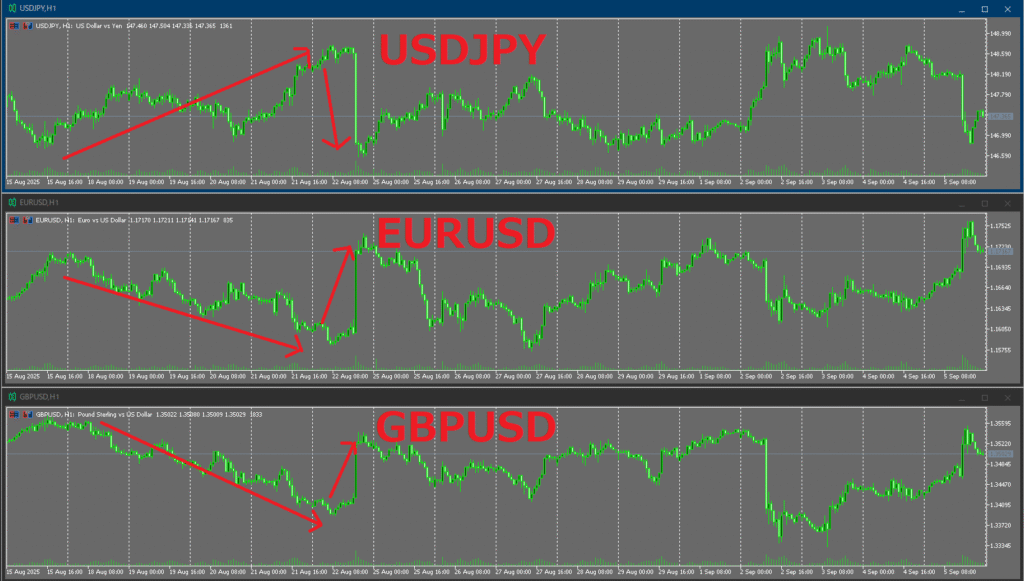

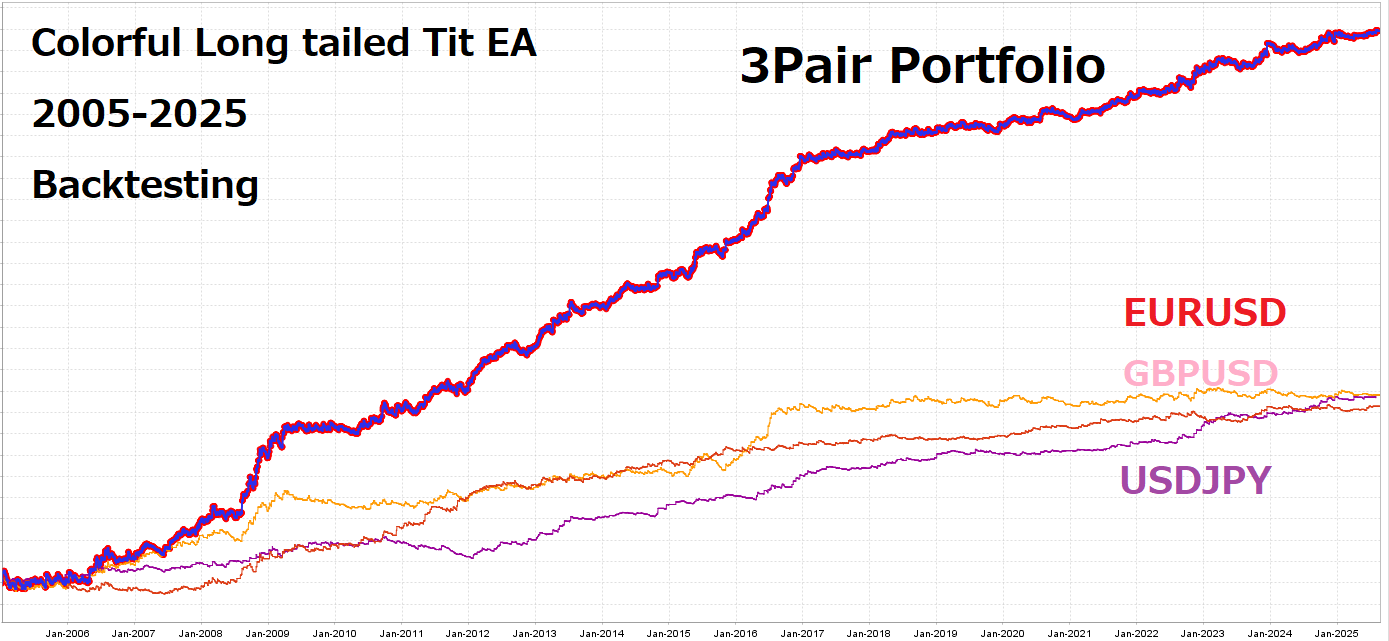

Ejemplo: Colorful Long tailed Tit EA está pensado para correr la misma lógica/parámetros en EURUSD, GBPUSD y USDJPY.

Abajo se muestran las curvas de P&L de cada par (EURUSD, GBPUSD, USDJPY) y la combinada. La combinada presenta menos estancamiento y DD que una única divisa.

Al final del periodo de prueba, USDJPY compensó el estancamiento de EURUSD y GBPUSD.

En el forward actual, USDJPY puede estar en negativo mientras EURUSD y GBPUSD están en positivo, compensándose y reduciendo el DD del portafolio.

Los backtests muestran a menudo que el mismo EA en diferentes pares produce trayectorias de P&L débilmente correlacionadas.

Excepciones: En episodios estructurales de mercado (p. ej., volatilidad inusualmente baja en majors y oro), varios pares pueden estancarse a la vez, causando DD simultáneos. La correlación es variable en el tiempo.

Punto clave al diversificar: igualar el riesgo, no los lotes

Lotes iguales ≠ riesgo igual. El valor del pip y la volatilidad típica varían según el símbolo.

- Ejemplo: 0,10 lote en EURUSD vs 0,10 lote en XAUUSD — este último se mueve más por día.

- Solución: Dimensionar por volatilidad esperada (ATR) o distancia del stop, igualando el riesgo por posición como % del capital (o monto fijo), no los lotes.

Práctica básica (reglas simples que funcionan)

- Mantener constante el riesgo por posición (como % del capital).

Tamaño = Riesgo permitido ($) ÷ (Distancia al stop × P&L por unidad de precio) - Nivelar la volatilidad entre pares. Ponderar inversamente a la volatilidad reciente (ATR o desviación estándar de retornos).

- Risk parity a nivel de EA (simple). Igualar por DD máximo esperado o volatilidad anualizada.

Cómo elegir “buenos EA” (referencias operativas)

- Referencia PF: En largo plazo (incluye OOS), apuntar a PF > 1,2–1,5.

- Referencia RR: Beneficio medio ÷ pérdida media ≥ 1,0 (mejor 1,2–1,5+).

- Consistencia: Estabilidad mensual de PF/tasa de acierto; rachas dentro de tolerancia.

- Generalidad: Sin colapsos pronunciados entre múltiples pares/plazos.

- Validación sólida: Evitar fugas de datos/reciclaje de parámetros; usar walk-forward o particiones temporales.

Artículos relacionados (marcadores): Profit Factor (PF): referencias y trampas / Walk-Forward para compradores de EA / Deja de perseguir el win rate: Expectancy y RR

Cómo medir la correlación (qué correlacionar exactamente)

- Correlaciona P&L/rendimientos, no precios. Usa P&L (o rendimientos) del EA por ventana de evaluación; con ventanas mensuales para reducir ruido.

- Usa correlación móvil para seguir cambios de régimen. Calcula una correlación rodante de los últimos meses y ajusta asignaciones si las relaciones cambian bruscamente.

Ideas erróneas comunes y correcciones

- “La correlación te hace ganar” → Falso. El beneficio proviene del edge; la correlación moldea la varianza.

- “La correlación es constante” → Falso. Depende del régimen y aumenta en estrés.

- “Mismos lotes = diversificación” → Falso. El valor del pip y la volatilidad difieren; iguala el riesgo, no los lotes.

- “Más pares = siempre más seguro” → Falso. Muchos pares muy correlacionados ≈ una sola apuesta disfrazada.

Lista de verificación operativa

- ¿Todos los EA cumplen umbrales de PF/RR/DD máximo a largo plazo?

- ¿Ves solapamientos de divisas o clústeres de correlación en tu matriz?

- ¿Dimensionas por volatilidad esperada/distancia al stop, y no por lotes?

- ¿Hay límites de asignación para evitar concentración por EA o por par?

Resumen

- Suavizar el DD = EA con edge × baja correlación × nivelado de riesgo.

- Añadir más divisas/EA no basta: mide la correlación y alinea el riesgo objetivo.

- Evita paquetes de EA muy correlacionados en el mismo par; favorece la diversificación entre pares.

- Dimensiona por impacto en P&L (dinero en riesgo), no por lotes.

- La correlación es variable; revisa y rebalancea con regularidad.