Introducción. El factor de beneficio (Profit Factor, PF) es “Beneficio bruto total ÷ Pérdida bruta total”. Si el valor es superior a 1, el sistema fue rentable neto durante ese período. Es una métrica útil, pero el PF por sí solo no puede juzgar a un EA. Siempre debe leerse junto con la tasa de ganancias, la relación riesgo:recompensa (RR) y el drawdown (DD).

Definición de PF (fórmula y significado)

PF = Beneficio bruto total ÷ Pérdida bruta total

Sea la tasa de ganancias p, la ganancia promedio AvgWin y la pérdida promedio AvgLoss. Entonces:

PF = (p × AvgWin) ÷ ((1 − p) × AvgLoss) = [p × RR] ÷ (1 − p)

Nota: RR (relación recompensa:riesgo) = Ganancia promedio ÷ Pérdida promedio.

Con la misma tasa de ganancias, una RR mayor (cortar las pérdidas, dejar correr las ganancias) tiende a elevar el PF, mientras que una RR pequeña (pequeñas ganancias, grandes pérdidas) suprime el PF.

Puntos de referencia aproximados (asumiendo una muestra suficiente)

- PF 1,1–1,3: Modesto pero realista. Si se incluyen los costes, puede ser invertible.

- PF 1,3–1,8: Zona saludable. Verifique el equilibrio con el DD.

- PF ≥ 2,0: Fuerte, pero compruebe si hay un bajo recuento de operaciones, costes faltantes o lógica arriesgada.

Ejemplo sencillo

Tasa de ganancias del 50 %, ganancia promedio de 100, pérdida promedio de 80 → PF = (0.5×100) ÷ (0.5×80) = 100/80 = 1.25.

No es llamativo, pero aumenta constantemente el capital.

PF frente a drawdown (DD): por qué el PF por sí solo es arriesgado

Generalmente, un PF más alto se correlaciona con un DD más superficial en igualdad de condiciones. Pero hay excepciones:

- Estilos de grid/martingala: Muchas pequeñas ganancias pueden hacer que el PF parezca alto, pero una pérdida grande rara puede aplastar la curva de capital.

- Sensibilidad a eventos: Una sola pérdida de “cola gorda” durante una crisis puede no ser obvia en el PF hasta que golpee.

Siempre lea el PF junto con el DD. Compruebe si el DD máximo está dentro de su tolerancia y si el factor de recuperación (beneficio neto ÷ DD máximo) es adecuado. Para obtener más detalles, consulte el artículo sobre el drawdown.

Inestabilidad por período (tamaño de la muestra y régimen)

- Un tamaño de muestra insuficiente distorsiona el PF. En las pruebas retrospectivas, procure obtener ≥ 500 operaciones con la misma lógica, idealmente ≥ 1000.

- El régimen de mercado (tendencia/rango, volatilidad) cambia el PF. Revise las tendencias mensuales del PF y el PF de ventana móvil para determinar la estabilidad.

- Siempre incluya comisiones, diferenciales y deslizamientos en las pruebas retrospectivas. Sin ellos, el PF está inflado.

Cómo detectar un PF “anormalmente alto” (lista de verificación)

- PF > 2,0 con bajo recuento de operaciones (< 200) → probabilidad de suerte o sobreajuste.

- Tasa de ganancias del 80–95 % pero RR < 1 (pequeñas ganancias, grandes pérdidas) → indicio de grid/martingala. Verifique la pérdida más grande y la caída de capital durante las rachas perdedoras.

- Costes omitidos (solo diferencial fijo, sin deslizamiento) → es probable que el PF caiga bruscamente en las operaciones reales.

- Período elegido cuidadosamente → sesgo de régimen. Vuelva a probar en el historial completo, fuera de la muestra y prospectivo.

Ejemplo de un factor de beneficio anormal

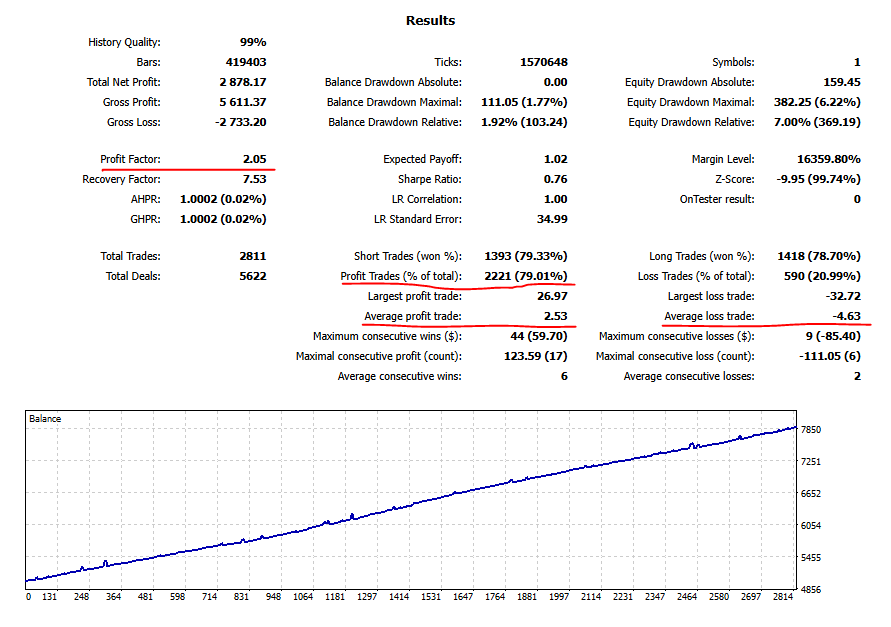

Las siguientes estadísticas de pruebas retrospectivas y el gráfico de capital son para un EA durante 2015–2020.

Factor de beneficio: 2,05 — muy alto — y la curva de capital es bellamente suave.

Operaciones rentables (% del total) = 79 %; a primera vista, puede parecer el sistema perfecto.

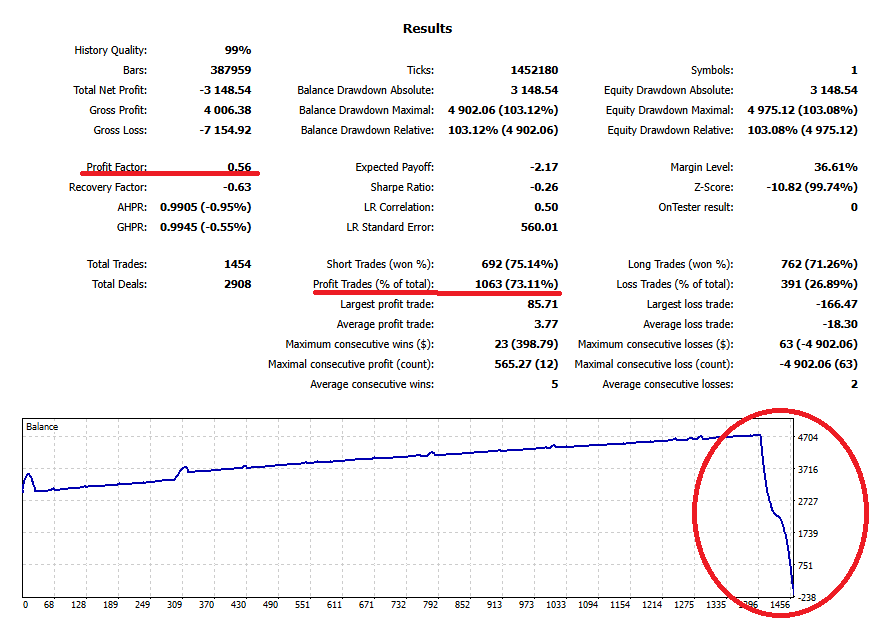

Sin embargo, la siguiente imagen muestra el mismo sistema a partir de 2015 (otro intervalo). Comienza con fuerza, luego una sola pérdida grande arrasa la cuenta.

Esto demuestra que un PF alto por sí solo no garantiza la solidez. De hecho, un PF muy alto debería generar preguntas sobre técnicas arriesgadas o engañosas.

Uso del PF con otras métricas (convierta el PF en decisiones)

Expectativa (pago esperado)

E = Win rate × Avg win − Loss rate × Avg loss. Primero confirme que E es positivo. Para obtener más detalles, consulte el artículo sobre la expectativa × RR.

RR (relación recompensa:riesgo)

RR = Ganancia promedio ÷ Pérdida promedio. Procure obtener ≥ 1,5–2,0 si es posible. Con la misma tasa de ganancias, una RR mayor suele generar una mayor estabilidad.

PF

PF > 1 es el mínimo. 1,3–1,8 es una banda práctica y saludable. Cuando el PF es muy alto, verifique el recuento de operaciones, los costes y la pérdida más grande.

DD (drawdown máximo)

Asegúrese de que esté dentro de su tolerancia. Para el mismo PF, un DD más superficial es más fácil de mantener. También considere el tiempo/retorno necesario para recuperarse.

Muestra y prospectiva

En las pruebas retrospectivas, verifique ≥ 500–1000 operaciones con la misma lógica. Cuanto más larga sea la prueba prospectiva, más creíble será.

Resumen: qué hacer hoy

- El PF es una relación de resultados, no una bala mágica. Siempre debe leerse con la expectativa, la RR, el DD, el recuento de operaciones y el realismo de los costes.

- Como regla general, un PF de 1,3–1,8 es saludable. Si el PF ≥ 2,0, prepárese para explicar por qué con números.

- Una tasa de ganancias inusualmente alta × RR baja es una señal de alerta. Inspeccione la pérdida más grande y la profundidad de las rachas perdedoras para determinar el riesgo de cola.

- Finalmente, decida en función de su tolerancia al DD y sus reglas (límites de pérdida diarios/semanales, activadores de parada/reinicio).

Artículos relacionados

- ¿Qué es el drawdown? Margen de seguridad y límites aceptables

- Expectativa frente a tasa de ganancias y RR: una guía sencilla