EAのロットサイズ入門:リスク%とSLで決める & 自動ロット

重要ポイント(3つのルール)

• ロットは「許容リスク(%)」とSL(ストップロス)距離から必ず逆算する。

• エクイティが減ったらロットを必ず下げる。 まずは規律。

• 長期で価格スケールが変わる銘柄(例:Gold)では、単純な残高比率だけに頼らない。

自動ポジションサイジングの威力

多くのEA(システムトレード)には自動ロット機能がある。複利を活用し口座残高を大きく伸ばせる一方で、ドローダウンの振れ幅も大きくなる。

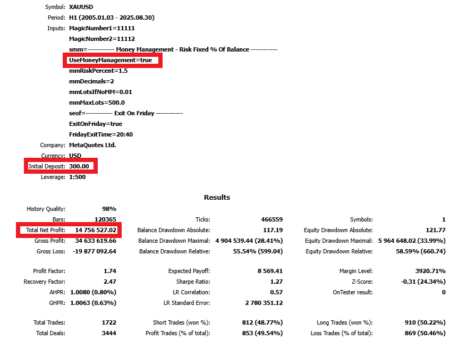

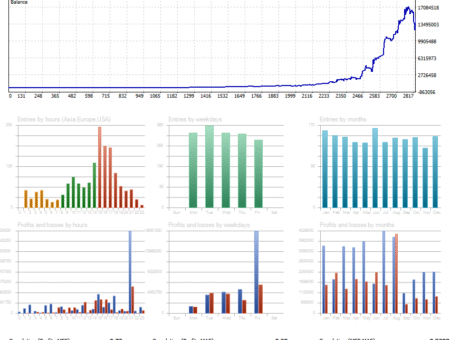

例:Golden Alpaca Robotの自動ロット回測。

- 期間:2005年1月 – 2025年8月

- 可変ロット:ON(

UseMoneyManagement = true) - ロット設定:

mmRiskPercent = 1.5

300 USDからでも、約20年でTotal Net Profit = 14,756,527 USDに到達——可変ロットと複利の力を示す。一方でEquity Drawdown Relative = 58.59%と、リスクも増える。

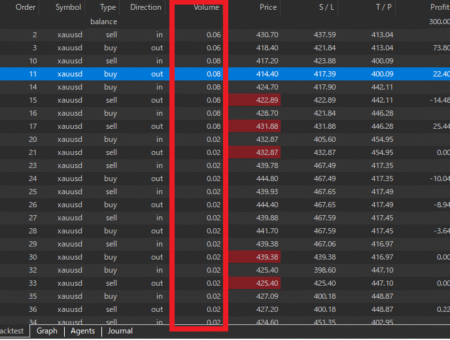

取引履歴では、2005年1月開始時のロットは0.06、2025年8月終了時には345.72ロットまで増加。

多くのEAは「どれだけリスクを取るか」を設定できる。回測で妥当な水準を探す。弊社EAではmmRiskPercentで調整でき、下げれば利益もDD(Drawdown)も同時に縮む。

ロットサイズを決める3つの方法(EAの自動サイジング含む)

代表的な3手法を簡潔に解説。

① シンプルな残高比率

例: 残高100 USDにつき0.01ロット。

長所: とても簡単。いわば「自動複利的」に増える。

短所: 年月で価格が大きく変わる銘柄(例:Gold)に弱い。約20年で金価格は一時約10×上昇し、同じ1%変動でもP&Lが約10×に。リスク一貫性が崩れる(昔のDD 10 USD ≈ 今のDD 100 USD)。

② 残高 × 係数 ÷ 1ロット当たり証拠金

式: Lots ≈ (Account Balance × Coefficient) ÷ Margin Required per 1 Lot(係数はEAパラメータ)

長所: 必要証拠金を通じて現在の価格水準とレバレッジを反映。単純な残高比率より機敏。

短所:

- SL距離とボラティリティを無視し、「実際にいくら損失になり得るか」と直接結び付かない。

- 証拠金要件はブローカーごとに異なる。週末・混乱時に跳ね上がり新規注文がブロックされることも。

- 許容損失%の別途ポリシーが結局必要。

③ リスク%×SL(推奨)

考え方: 1トレードあたり口座のr%だけをリスクに取り、SLから逆算してロットを決める。

長所: 相場環境が変わっても損失の上限が一定になりやすい。

短所: SLが必須。ギャップ/ニュースで想定を超えるスリッページが起こり得る。

やり方(超シンプル):

- 残高B、リスクr(例:1% = 0.01) → 許容損失 = B × r

- 「SLに到達したら1ロットでいくら損か」を見積もる(ブローカー仕様依存)。

- Lots =(許容損失)÷(1ロットあたりの損失)

- ブローカーのmin/step/maxに合わせて丸める。

初心者はまずこれ: 基本はリスク%×SL法。弊社EAの自動サイジングも主にこのモデル。

価格スケールが変化する銘柄の注意点(例:Gold)

Goldのように長期の価格水準が移動する資産では、単純な残高比率だと同じ%変動が絶対額P&Lで大きくズレる。

対処:

- 標準は③ リスク%×SLを優先。

- ①や②を使うなら価格スケール調整を追加(例:

Lots × (Reference Price / Current Price))。とはいえ、SLと許容損失%で管理する方が総じて一貫的。

入金額と開始ロットの決め方

ステップ1:固定0.01ロット回測でMax DDを見積もる

最小ロット(例:0.01)で長期回測し、Max Drawdown(USD)を記録。

例:Max DD = 100 USD(0.01ロット時)

ステップ2:「許容ドローダウン%」を決める

例:50%(エクイティの50%減を許容)。

ステップ3:開始入金を算出

目安: Starting Deposit ≈ (Max DD at 0.01 lot) ÷ (Tolerable DD %)

例:100 ÷ 0.5 = 200 USD → 200 USD・0.01ロットで開始。

ステップ4:手動の「拡大/縮小」ルール

- 残高200 USDごとに+0.01ロット(例:400 → 0.02、600 → 0.03 …)。

- 残高が下がったら必ず縮小(400 USDで0.02に上げても300 USDに落ちたら0.01に戻す)。

- 人は損失後に「取り返そう」とサイズを増やしがち——危険。優れたトレーダーは縮小の規律を守る。

注:EAの自動ロットでも論理は同じ——Max DD見積 → 許容DD% → 開始入金。

関連記事:What is Drawdown? Understanding the Safety Zone and Tolerance Line

ミニ例

例1:EURUSD(リスク%法)

- 残高 B = 1,000 USD、リスク r = 1% → 許容損失 = 10 USD

- SL = 50 pips;1ロットのpips価値 = 10 USD/pip(一般的)

- SL到達時の1ロット損失:50 × 10 = 500 USD

- よって Lots = 10 ÷ 500 = 0.02(ブローカーの刻みに丸め)

例2:XAUUSD(概念)

- 残高 B = 1,000 USD、リスク r = 1% → 許容損失 = 10 USD

- SL = 5 USD

- 1ロット当たりのSL損失はブローカーの契約サイズとティックバリュー次第(EAに計算させるか仕様を確認)。

- その後はLots = 許容損失 ÷ 1ロット損失、刻みに合わせて丸める。

運用チェックリスト

- SLと許容損失%からロットを逆算(推奨)。

- 最小ロットで回測 → Max DDを取得してから入金を決める。

- Goldなどの価格スケール問題を理解(①/②だけに頼らない)。

- 残高が落ちたら縮小——例外なし。

- ブローカーのmin/max/step/margin制約を確認。

- ニュースや薄商い時はサイズ縮小や一時停止を検討。

まとめ

- EAの自動ロットは成長を促す強力なツール——ただしリスク管理は必須。

- 初心者の基本選択:③ リスク%×SL。

- Max DDと許容DD%から入金と開始ロットを決める。

- 損失後に縮小できる規律が長期生存の鍵。