Principais pontos (3 regras)

• Sempre derive o lote do seu “risco permitido (%)” e da distância do SL.

• Se a equity cair, reduza o lote. Disciplina em primeiro lugar.

• Para símbolos como Gold, cuja escala de preço muda ao longo do tempo, não dependa só de uma razão simples pelo saldo.

O poder do dimensionamento automático

Muitos EAs (trading sistemático) incluem auto lot-sizing. Ele aproveita o efeito composto e pode ampliar muito o saldo—mas as oscilações também ficam maiores.

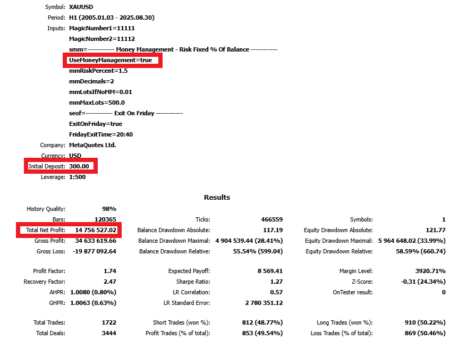

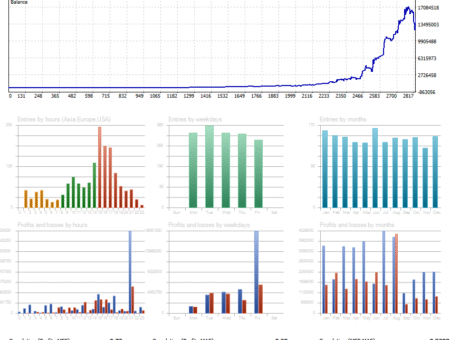

Exemplo: backtest do Golden Alpaca Robot com lotes automáticos.

- Período: janeiro/2005 – agosto/2025

- Lotes variáveis: ATIVOS (

UseMoneyManagement = true) - Parâmetro de sizing:

mmRiskPercent = 1.5

Mesmo começando com 300 USD, o Total Net Profit chega a 14.756.527 USD em ~20 anos—mostrando a força do composto e do lote variável. Por outro lado, Equity Drawdown Relative = 58,59%, logo o risco aumenta.

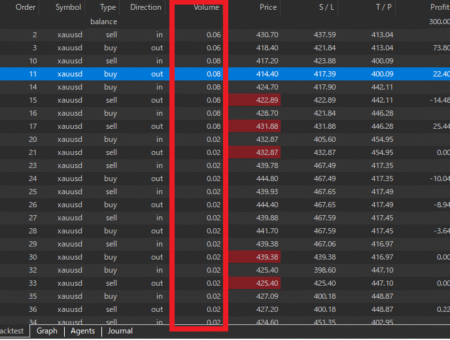

No histórico, o lote inicial foi 0,06 em janeiro/2005; no fim (agosto/2025), chegou a 345,72 lotes.

A maioria dos EAs permite definir “quanto risco assumir”. Use backtests para achar um nível razoável. Nos nossos EAs, ajusta-se mmRiskPercent; reduzir o valor diminui lucros e DD.

Três formas de definir o lote (inclui auto-sizing do EA)

A seguir, três abordagens comuns, explicadas de forma simples.

① Razão simples pelo saldo

Exemplo: 0,01 lote por 100 USD de saldo.

Prós: Muito fácil; crescimento “tipo composto automático”.

Contras: Fraco para símbolos cujo preço muda muito ao longo dos anos (ex.: Gold). Em ~20 anos, o ouro subiu por vezes ~10×; assim, o mesmo movimento de 1% gera ~10× de P&L. A consistência de risco se perde (DD de 10 USD antes ≈ DD de 100 USD agora).

② Saldo × Coeficiente ÷ Margem por 1 lote

Fórmula: Lots ≈ (Account Balance × Coefficient) ÷ Margin Required per 1 Lot (o coeficiente é um parâmetro do EA)

Prós: Reflete o nível de preço atual e a alavancagem via margem requerida; mais responsivo que a simples razão pelo saldo.

Contras:

- Ignora distância do SL e volatilidade, logo não se conecta diretamente a “quanto pode perder de fato”.

- Margens variam por corretora; podem saltar em fins de semana ou turbulência e bloquear novas ordens.

- Você ainda precisa de uma política separada para o % de perda permitido.

③ Risco-% com SL (recomendado)

Ideia: arriscar apenas r% do saldo por trade e calcular o lote de trás para frente a partir do SL.

Prós: Mantém o teto de perda mais constante entre regimes.

Contras: Requer SL; gaps/notícias podem causar slippage acima do planejado.

Como fazer (super simples):

- Saldo B, risco r (ex.: 1% = 0,01) → Perda Permitida = B × r

- Estime a “perda por 1 lote se o SL for atingido” (depende da corretora).

- Lots = (Perda Permitida) ÷ (Perda por 1 lote)

- Arredonde para os min/step/max da corretora.

Para iniciantes, comece aqui: use por padrão o método Risco-% com SL. Nossos EAs priorizam esse modelo de auto-sizing.

Notas para símbolos cuja escala de preço muda (ex.: Gold)

Em ativos como Gold, onde o nível de preço de longo prazo se desloca, a razão simples pelo saldo pode fazer o mesmo movimento em % virar P&L absoluto muito diferente.

O que fazer:

- Prefira ③ Risco-% com SL como padrão.

- Se insistir em ① ou ②, adicione um ajuste de escala de preço (ex.:

Lots × (Reference Price / Current Price)). Ainda assim, gerir por SL e % de perda permitida é mais consistente.

Como definir o depósito e o lote inicial

Passo 1: Estimar o Max DD via backtest (0,01 lote fixo)

Faça um backtest longo com o lote mínimo (ex.: 0,01) e registre o Max Drawdown em USD.

Exemplo: Max DD = 100 USD (em 0,01 lote)

Passo 2: Definir o “% de drawdown tolerável”

Exemplo: 50% (tolerância a queda de 50% na equity).

Passo 3: Calcular o depósito inicial

Regra prática: Starting Deposit ≈ (Max DD at 0.01 lot) ÷ (Tolerable DD %)

Exemplo: 100 ÷ 0,5 = 200 USD → Comece com 200 USD em 0,01 lote.

Passo 4: Regra manual de “aumentar/reduzir”

- +0,01 lote a cada 200 USD de saldo (ex.: 400 → 0,02; 600 → 0,03 …).

- Sempre reduza quando o saldo cair (se subiu para 0,02 em 400 USD e caiu para 300 USD, volte a 0,01).

- É humano “revidar” aumentando o tamanho—perigoso. Bons traders mantêm a disciplina de reduzir.

Observação: com auto-lotes do EA, a mesma lógica vale—Estimativa do Max DD → % tolerável → Depósito inicial.

Artigo relacionado:What is Drawdown? Understanding the Safety Zone and Tolerance Line

Mini exemplos

Exemplo 1: EURUSD (método Risco-%)

- Saldo B = 1.000 USD, risco r = 1% → Perda Permitida = 10 USD

- SL = 50 pips; valor do pip = 10 USD/pip para 1 lote (típico)

- Perda de 1 lote se o SL for atingido: 50 × 10 = 500 USD

- Logo Lots = 10 ÷ 500 = 0,02 (depois arredonde ao passo do broker)

Exemplo 2: XAUUSD (conceito)

- Saldo B = 1.000 USD, risco r = 1% → Perda Permitida = 10 USD

- SL = 5 USD

- A perda por 1 lote no SL depende do tamanho do contrato e do tick value da sua corretora (deixe o EA calcular ou consulte as especificações).

- Então Lots = Perda Permitida ÷ Perda por 1 lote, e arredonde ao passo.

Checklist operacional

- Derive o lote do SL e do % de perda permitida (recomendado).

- Backtest no lote mínimo → capture o Max DD antes de definir o depósito.

- Reconheça o problema de escala de preço para Gold etc. (não dependa só de ①/②).

- Reduza após perdas—sem exceções.

- Verifique restrições do broker: min/max/step/margin.

- Em notícias ou liquidez fraca, considere reduzir ou pausar.

Resumo

- O auto lot-sizing do EA é uma ferramenta poderosa para crescimento—mas gerencie o risco.

- Padrão para iniciantes: ③ Risco-% com SL.

- Defina depósito e lote inicial a partir do Max DD e do % tolerável.

- Reduzir após perdas é a chave para sobreviver no longo prazo.