O que é alavancagem no Forex?

Alavancagem permite controlar uma posição nominal maior usando seus próprios fundos (margem) como garantia. A ideia-chave: seu P&L é determinado pelo tamanho do lote e pela distância do stop, não pelo número de alavancagem. A alavancagem afeta principalmente a margem requerida (margem livre/espaço).

Fórmula da margem

- Margem requerida ≈ Valor nominal ÷ Alavancagem

- Valor nominal = Lotes × Tamanho do contrato (ex.: 1 lote = 100.000 unidades) × Preço

Exemplo (EURUSD 0,10 lote @ 1,1000)

- Nominal:

0.1 × 100,000 × 1.1000 = 11,000 USD - Alavancagem 1:1 → margem requerida = 11.000 USD

- Alavancagem 25:1 → 440 USD

- Alavancagem 500:1 → 22 USD

Mesmo lote, mesmo P&L. Alavancagem maior apenas reduz a margem requerida e aumenta a margem livre; o lucro/prejuízo por pip não muda.

Ilustração extrema

Em 500:1, é possível manter 0,10 lote com apenas 22 USD de margem. Se o saldo for 30 USD, a margem livre é ~8 USD. Para 0,10 lote em EURUSD, 1 pip ≈ 1 USD; um movimento de cerca de 8 pips contra você esgota a margem livre e se aproxima do close por margem (limiares variam por corretora). Equilibre margem e lote — isso é o que realmente importa.

Mesmo lote, mesmo resultado — mini experimento

- Saldo: US$ 5.000

- Risco por trade: 1% = US$ 50

- Stop: 50 pips, valor do pip: US$ 1/pip → 0,10 lote

Nessas condições, um stop-out perde US$ 50 com alavancagem 25:1 ou 500:1. A única diferença é a margem requerida (margem livre). O perigo é psicológico: mais margem livre convida ao oversizing. Imponha regras de máximo de posições simultâneas e limite de lote. Para disciplina, o trading sistemático (EA) pode automatizar o controle de posição e de lote.

“Alavancagem alta é perigosa” — mito vs. realidade

- Mito: aumentar a alavancagem é inerentemente perigoso.

- Realidade: perigoso é o lote excessivo, não o número de alavancagem.

- Visão correta: se você controla o lote, alavancagem alta = melhor eficiência de margem e flexibilidade. O risco é definido pelo lote e pelo stop-loss.

- Em resumo: elevar a alavancagem sem elevar o lote mantém o risco igual, enquanto expande opções de diversificação e hedge.

Quando a alavancagem alta tende a ser arriscada

- Gaps de fim de semana: podem pular o stop e gerar perdas além do esperado, até saldo negativo.

- Oversizing: alavancagem alta facilita posições grandes/múltiplas; com um gap grande, as perdas se acumulam rapidamente.

- Políticas de saldo zero/negativo: proteção e níveis de close por margem variam por região e corretora.

Referências regulatórias típicas (sempre verifique)

- UE (ESMA): majors ~30:1; minors/ouro/índices principais ~20:1; proteção de saldo negativo é padrão para varejo.

- Japão (FSA/FFAJ): margem ≥4% (≈≤25:1) e regras de stop-out; proteção de saldo negativo não é uniformemente mandatada.

- Austrália (ASIC): majors ~30:1 (desde 2021).

- EUA (CFTC/NFA): majors 50:1, demais 20:1; proteção de saldo negativo não é exigência regulatória.

Por outro lado, corretoras globais sob CySEC, Cayman, Seychelles FSA oferecem alavancagens como 1:500, 1:1000 ou sem teto explícito. Verifique sempre termos e regulações atuais.

Defesas práticas

- Reduza/evite exposição no fim de semana.

- Projete limites de perda máxima que incluam gaps.

- Mantenha margem livre ampla para absorver volatilidade.

Como pensar a alavancagem na prática (guia do iniciante)

Comece pelo tamanho da posição

- Defina o risco por trade (ex.: 0,5–1,0% do patrimônio).

- Defina a distância do stop.

- Calcule o lote para que a perda máxima ≤ risco.

- Verifique a margem requerida e preserve margem livre suficiente.

Ou use um backtest longo para estimar o DD máximo e dimensionar a razão saldo/lote.

Priorize RR (risco–retorno) e taxa de acerto

Se sua estratégia aplica stop-loss e entrega RR saudável, você não precisa de alavancagem alta para performar bem.

Gerencie a exposição a fim de semana/notícias

Reduza carregamento de fim de semana, corte tamanho em eventos-chave ou faça hedge.

EA e alavancagem: como avaliar a segurança

- Com um EA disciplinado (SL robusto, bom RR), 1:25 vs 1:2000 tendem a gerar resultados semelhantes com o mesmo lote — baixa dependência de alavancagem é um bom sinal.

- Marketing de EA que enfatiza “alavancagem alta obrigatória” frequentemente indica grid/martingale — estratégias dependentes de múltiplos add-ons e lotes grandes, que falham com alavancagem baixa.

Perguntas ao fornecedor

- Alavancagem mínima exigida? (quanto maior, mais cautela)

- Sempre há stop-loss? Perda esperada em gaps e como recuperar?

- Regras de fim de semana? Proteção de saldo negativo é assumida?

Todos os EAs do nosso site funcionam mesmo com alavancagem baixa (ex.: 1:25), graças ao RR-first, SL e regras de fechamento no fim de semana que reduzem a dependência de alavancagem.

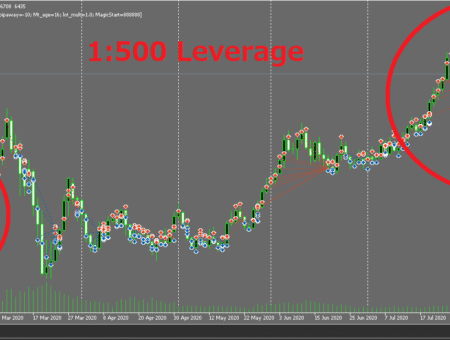

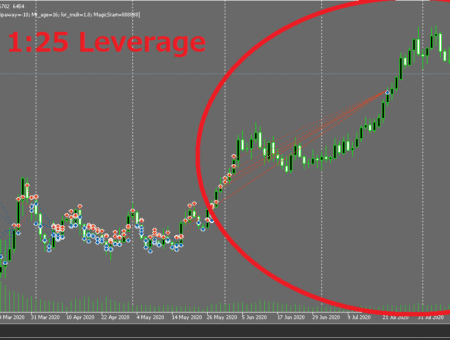

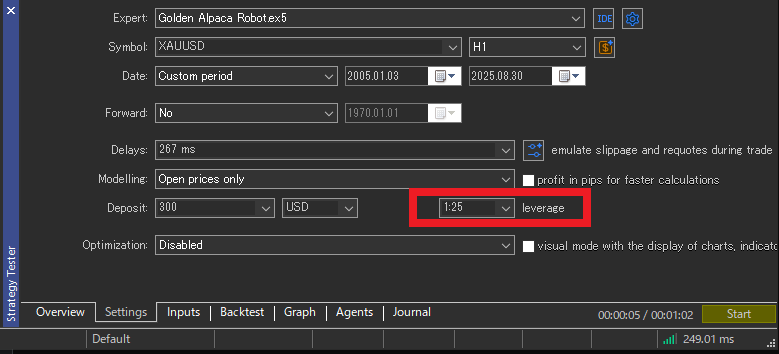

Notas de backtest no MT5

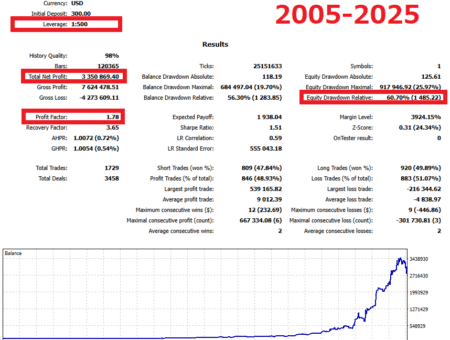

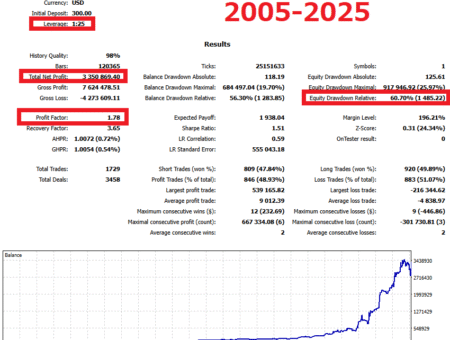

O Strategy Tester do MT5 permite definir a alavancagem de teste e ver o impacto. Por exemplo, com Gold Alpaca Robot em condições idênticas a 1:25 e 1:500 (UseMoneyManagement=true; mmRiskPercent=1.5), as principais estatísticas coincidiram:

- Depósito inicial: US$ 300

- Lucro líquido total: US$ 3.350.869

- PF (Profit Factor): 1,78

- Equity Drawdown (relativo): 60,70%

Ao elevar mmRiskPercent para 2,0, limites de alavancagem capearam o lote, reduzindo lucro líquido e drawdown. Em outras palavras, a alavancagem às vezes atua como um governador de risco contra oversizing.

Alertas sobre grid/martingale

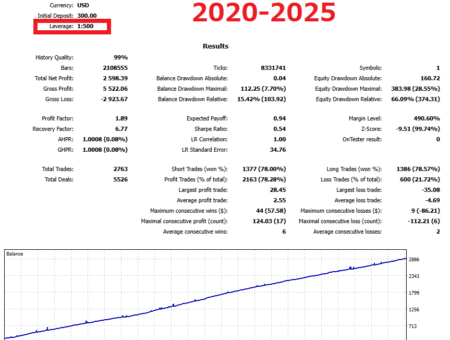

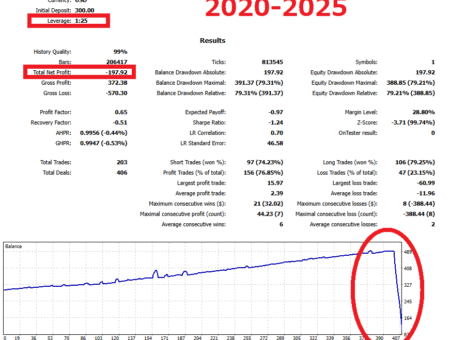

Com um EA de grid de exemplo, backtests em 1:500 parecem suaves, mas em 1:25 o sistema pode emperrar e ser stopado quando não consegue mais adicionar posições.

Essas estratégias assumem add-ons e lotes grandes, exigindo com frequência alavancagem alta — um importante sinal de risco.

FAQ

P1. Alavancagem alta é realmente perigosa?

R. Fica perigosa quando você aumenta o lote, não ao aumentar a alavancagem em si. Se o lote ficar fixo e as regras forem seguidas, os benefícios de eficiência de margem e flexibilidade tendem a prevalecer.

P2. A proteção de saldo negativo é idêntica em todo lugar?

R. É padrão para varejo na UE, mas não é uniformemente mandatada no Japão ou nos EUA. Confira sempre os termos da corretora.

P3. Qual alavancagem máxima um iniciante deve escolher?

R. Se você mantém a disciplina de alavancagem alta × lote baixo, uma conta de alta alavancagem é aceitável. Em caso de dúvida, comece sob regimes mais rígidos (ex.: UE 30:1 ou Japão 25:1) como dispositivo de segurança.

P4. O que priorizar no trading com EA?

R. Alavancem mínima exigida, execução de SL, RR, regras de fim de semana e DD esperado. “Alavancagem alta obrigatória” costuma indicar grid/martingale.

Resumo

- O perigo não é a alavancagem, e sim o lote.

- Riscos de gap e saldo negativo variam por região/corretora — leia os termos atuais.

- EAs saudáveis funcionam com alavancagem baixa; “alavancagem alta obrigatória” é bandeira vermelha.