สิ่งสำคัญที่ควรรู้ (3 กฎ)

• ขนาดลอตต้องคำนวณย้อนจาก “ความเสี่ยงที่ยอมรับได้ (%)” และระยะ SL

• หากอิควิตี้ลด ต้องลดขนาดลอตลง วินัยมาก่อน

• สำหรับสัญลักษณ์อย่าง Gold ที่สเกลราคาเปลี่ยนไปตามเวลา อย่าพึ่งพาแค่อัตราส่วนตามยอดคงเหลือ

พลังของการกำหนดขนาดสถานะอัตโนมัติ

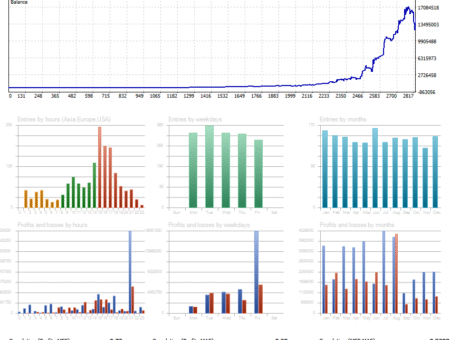

EA จำนวนมาก (การเทรดแบบระบบ) มีฟังก์ชัน auto lot-sizing ใช้พลังทบต้นให้ยอดเงินเติบโตได้มาก—แต่อัฒพจน์ของพอร์ตก็แกว่งแรงขึ้นด้วย

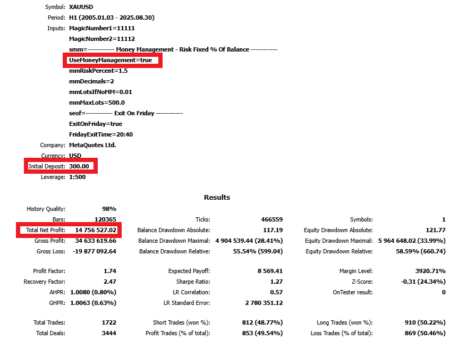

ตัวอย่าง: ผลทดสอบย้อนหลังของ Golden Alpaca Robot โดยเปิด auto lots

- ช่วงเวลา: มกราคม 2005 – สิงหาคม 2025

- ลอตผันแปร: เปิด (

UseMoneyManagement = true) - พารามิเตอร์การกำหนดลอต:

mmRiskPercent = 1.5

เริ่มจากเพียง 300 USD ก็ยังได้ Total Net Profit = 14,756,527 USD ในราว 20 ปี—แสดงพลังของการทบต้นและลอตผันแปร ขณะเดียวกัน Equity Drawdown Relative = 58.59% ความเสี่ยงย่อมสูงขึ้น

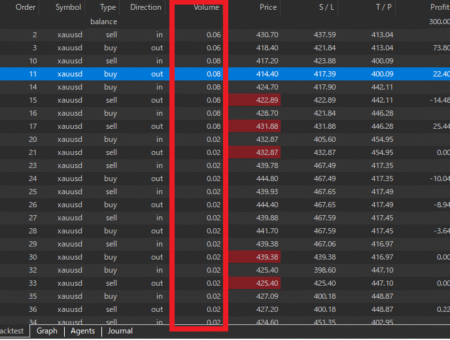

จากประวัติออเดอร์ ขนาดลอตเริ่มที่ 0.06 ในมกราคม 2005 และเพิ่มเป็น 345.72 ลอตในสิงหาคม 2025

EA ส่วนใหญ่ให้คุณกำหนด “ระดับความเสี่ยงที่ต้องการ” ใช้ผลทดสอบย้อนหลังเพื่อหาระดับที่เหมาะสม ใน EA ของเรา คุณปรับ mmRiskPercent; ลดค่าลงจะลดทั้งกำไรและ DD

3 วิธีตัดสินใจขนาดลอต (รวม auto-sizing ของ EA)

ต่อไปนี้คือ 3 แนวทางยอดนิยม อธิบายแบบเข้าใจง่าย

① อัตราส่วนตามยอดคงเหลือ

ตัวอย่าง: 0.01 ลอตต่อยอดคงเหลือ 100 USD

ข้อดี: ง่ายมาก; เติบโตคล้าย “ทบต้นอัตโนมัติ”

ข้อเสีย: อ่อนแอสำหรับสัญลักษณ์ที่ราคาปรับขึ้นลงมากในระยะยาว (เช่น Gold) ช่วง ~20 ปีราคาทองเคยเพิ่ม ~10× ดังนั้น การเคลื่อนไหว 1% เท่ากันอาจให้ P&L ~10× ความสม่ำเสมอของความเสี่ยงพัง (DD 10 USD เมื่อก่อน ≈ DD 100 USD ปัจจุบัน)

② ยอดคงเหลือ × สัมประสิทธิ์ ÷ มาร์จิ้นต่อ 1 ลอต

สูตร: Lots ≈ (Account Balance × Coefficient) ÷ Margin Required per 1 Lot (สัมประสิทธิ์เป็นพารามิเตอร์ของ EA)

ข้อดี: สะท้อน ระดับราคาปัจจุบันและเลเวอเรจ ผ่านมาร์จิ้นที่ต้องใช้ ตอบสนองกว่าอัตราส่วนตามยอดคงเหลือ

ข้อเสีย:

- ไม่คำนึงถึง ระยะ SL และความผันผวน จึงไม่ผูกกับ “เงินที่อาจขาดทุนจริง” โดยตรง

- เงื่อนไขมาร์จิ้นต่างกันตามโบรกเกอร์; อาจเด้งสูงช่วงสุดสัปดาห์/ผันผวนและบล็อกออเดอร์ใหม่

- ยังต้องมีนโยบายแยกต่างหากสำหรับ % ขาดทุนที่ยอมรับได้

③ Risk-% พร้อม SL (แนะนำ)

แนวคิด: เสี่ยงเพียง r% ของยอดต่อออเดอร์ และ คำนวณย้อนขนาดลอตจาก SL

ข้อดี: รักษา เพดานขาดทุน ให้คงที่ขึ้นในหลากหลายสภาวะตลาด

ข้อเสีย: ต้องมี SL; ช่องว่างราคา/ข่าว อาจทำให้เกิด slippage เกินแผน

ทำอย่างไร (ง่ายมาก):

- ยอดคงเหลือ B, ความเสี่ยง r (เช่น 1% = 0.01) → ขาดทุนที่ยอมรับได้ = B × r

- ประเมิน “ขาดทุนต่อ 1 ลอตหาก SL โดน” (ขึ้นกับสเปกโบรกเกอร์)

- Lots = (ขาดทุนที่ยอมรับได้) ÷ (ขาดทุนต่อ 1 ลอต)

- ปัดตาม min/step/max ของโบรกเกอร์

ผู้เริ่มต้นควรเริ่มที่นี่: ใช้วิธี Risk-% พร้อม SL เป็นค่าเริ่มต้น EA ของเราสนับสนุนโมเดล auto-sizing นี้เป็นหลัก

หมายเหตุสำหรับสัญลักษณ์ที่สเกลราคาเปลี่ยนแปลง (เช่น Gold)

สำหรับสินทรัพย์อย่าง Gold ที่ระดับราคาระยะยาวเปลี่ยน อัตราส่วนตามยอดคงเหลืออาจทำให้ การเคลื่อนไหว % เท่ากันแปรผันเป็น P&L จำนวนเงินที่ต่างกันมาก

วิธีรับมือ:

- ใช้ ③ Risk-% พร้อม SL เป็นมาตรฐาน

- หากยืนยันใช้ ① หรือ ② ให้เพิ่ม การชดเชยสเกลราคา (เช่น

Lots × (Reference Price / Current Price)) ถึงอย่างนั้น การบริหารด้วย SL และ % ขาดทุนที่ยอมรับได้ ก็สม่ำเสมอกว่า

ตัดสินใจเงินฝากเริ่มต้น & ลอตเริ่มต้นอย่างไร

ขั้นที่ 1: ประเมิน Max DD ด้วยแบ็กเทสต์ (คงที่ 0.01 ลอต)

รันแบ็กเทสต์ยาวด้วย ลอตขั้นต่ำ (เช่น 0.01) แล้วบันทึก Max Drawdown หน่วย USD

ตัวอย่าง: Max DD = 100 USD (ที่ 0.01 ลอต)

ขั้นที่ 2: กำหนด “% DD ที่ยอมรับได้”

ตัวอย่าง: 50% (ยอมรับอิควิตี้ลดลง 50%)

ขั้นที่ 3: คำนวณเงินฝากเริ่มต้น

กฎคร่าว ๆ: Starting Deposit ≈ (Max DD at 0.01 lot) ÷ (Tolerable DD %)

ตัวอย่าง: 100 ÷ 0.5 = 200 USD → เริ่มด้วย 200 USD ที่ 0.01 ลอต

ขั้นที่ 4: กฎ “เพิ่ม/ลดขนาด” แบบแมนนวล

- เพิ่ม +0.01 ลอต ทุก ๆ ยอดคงเหลือ 200 USD (เช่น 400 → 0.02, 600 → 0.03 …)

- ยอดคงเหลือลด ต้องลดขนาด (ยกจาก 0.01 เป็น 0.02 ที่ 400 USD แต่ลดเหลือ 300 USD ให้กลับเป็น 0.01)

- มนุษย์มัก “เอาคืน” โดยเพิ่มขนาด—อันตราย เทรดเดอร์ที่ดีรักษา วินัยการลดขนาด

หมายเหตุ: หากใช้ auto-lots ใน EA เหตุผลเดียวกันนี้ใช้ได้—ประเมิน Max DD → % DD ที่ยอมรับได้ → เงินฝากเริ่มต้น

บทความที่เกี่ยวข้อง:What is Drawdown? Understanding the Safety Zone and Tolerance Line

มินิตัวอย่าง

ตัวอย่าง 1: EURUSD (วิธี Risk-%)

- ยอด B = 1,000 USD, ความเสี่ยง r = 1% → ขาดทุนที่ยอมรับได้ = 10 USD

- SL = 50 pips; มูลค่า pip สำหรับ 1 ลอต = 10 USD/pip (โดยทั่วไป)

- ขาดทุนของ 1 ลอตเมื่อ SL โดน: 50 × 10 = 500 USD

- ดังนั้น Lots = 10 ÷ 500 = 0.02 (จากนั้นปัดตามสเต็ปของโบรกเกอร์)

ตัวอย่าง 2: XAUUSD (แนวคิด)

- ยอด B = 1,000 USD, ความเสี่ยง r = 1% → ขาดทุนที่ยอมรับได้ = 10 USD

- SL = 5 USD

- ขาดทุนต่อ 1 ลอตเมื่อ SL โดน ขึ้นกับ ขนาดสัญญา และ tick value ของโบรกเกอร์ (ให้ EA คำนวณหรือดูสเปก)

- แล้ว Lots = ขาดทุนที่ยอมรับได้ ÷ ขาดทุนต่อ 1 ลอต และปัดตามสเต็ป

เช็กลิสต์การปฏิบัติการ

- คำนวณลอตจาก SL และ % ขาดทุนที่ยอมรับได้ (แนะนำ)

- ทดสอบด้วยลอตขั้นต่ำ → บันทึก Max DD ก่อนตัดสินใจเงินฝาก

- ตระหนักถึงปัญหาสเกลราคา สำหรับ Gold เป็นต้น (อย่าพึ่งพาแค่ ①/②)

- ลดขนาดเมื่อขาดทุน—ไม่มีข้อยกเว้น

- ตรวจสอบข้อจำกัดของโบรกเกอร์ min/max/step/margin

- ช่วงข่าวหรือสภาพคล่องบาง ให้พิจารณา ลดขนาดหรือหยุดชั่วคราว

สรุป

- EA auto lot-sizing เป็นเครื่องมือที่ทรงพลังต่อการเติบโต—ต้องบริหารความเสี่ยง

- ค่าพื้นฐานสำหรับมือใหม่: ③ Risk-% พร้อม SL

- กำหนดเงินฝาก & ลอตเริ่มต้น จาก Max DD และ % DD ที่ยอมรับได้

- ลดขนาดหลังขาดทุน คือกุญแจสู่ความอยู่รอดระยะยาว