什麼是外匯槓桿?

槓桿讓你以自有資金(保證金)作為擔保,控制更大的名目部位。關鍵洞見:你的 P&L(損益)取決於手數與停損距離,而非槓桿數字本身。槓桿主要影響的是所需保證金(可用保證金/空間)。

保證金公式

- 所需保證金 ≈ 名目價值 ÷ 槓桿

- 名目價值 = 手數 × 合約規模(例:1 手=100,000 單位)× 價格

範例(EURUSD 0.10 手 @ 1.1000)

- 名目:

0.1 × 100,000 × 1.1000 = 11,000 USD - 槓桿 1:1 → 所需保證金 = 11,000 USD

- 槓桿 25:1 → 440 USD

- 槓桿 500:1 → 22 USD

同一手數,P&L 不變。更高槓桿只會降低所需保證金、提高可用保證金;不會改變每一點(pip)的盈虧。

極端示意

在 500:1 時,你只需 22 USD 保證金即可持有 0.10 手。若帳戶餘額僅 30 USD,可用保證金約 8 USD。以 EURUSD 0.10 手而言,1 pip ≈ 1 USD,約 8 pip 的反向波動就可能耗盡可用保證金並接近強平(實際門檻依券商而異)。平衡保證金與手數才是重點。

同一手數、相同結果——小實驗

- 帳戶餘額:$5,000

- 單筆風險:1% = $50

- 停損距離:50 pip,點值:$1/pip → 0.10 手

在這些設定下,無論槓桿為 25:1 或 500:1,被停損皆虧損 $50。差別僅在所需保證金(可用保證金)。心理風險在於:可用保證金增加會誘惑你過度加碼。請設定並遵守同時持倉上限與手數上限。為了紀律,系統化交易(EA)可自動控管建倉與手數。

「高槓桿很危險」——迷思與現實

- 迷思:單純提高槓桿本質上就危險。

- 現實:真正危險的是手數過大,而不是槓桿數字。

- 正確觀點:只要能控制手數,較高槓桿=較佳的保證金效率與彈性。風險由手數與停損決定。

- 重點:提高槓桿但不提高手數,風險不變,同時擴大分散與避險的空間。

何時高槓桿特別有風險

- 週末跳空:跳空可能越過停損,造成超預期損失,甚至導致負餘額。

- 過度加碼:高槓桿使大型或多筆持倉變得容易;若遇大跳空,虧損可能快速疊加。

- 清零/負餘額政策:各地區與券商的保護與強平水位不同。

常見監管基準(請再次確認)

- EU(ESMA):主要貨幣對約 30:1;次要/黃金/主要指數約 20:1;零負債保護為散戶常態。

- 日本(FSA/FFAJ):保證金需求 ≥4%(≈≤25:1),並有強平規則;零負債保護非一致性強制。

- 澳洲(ASIC):主要貨幣對約 30:1(自 2021 年)。

- 美國(CFTC/NFA):主要 50:1,其他 20:1;零負債保護並非監管要求。

相對地,一些全球券商在 CySEC、Cayman、Seychelles FSA 等牌照下提供更高槓桿,如 1:500、1:1000,甚至無明確上限。務必直接向券商/監管單位查核最新條款。

實務防護

- 降低或避免週末曝險。

- 設計包含跳空情境的最大損失上限。

- 保留充足可用保證金以吸收波動。

實務上如何看待槓桿(新手指南)

先決定部位大小

- 設定單筆風險(例:權益的 0.5–1.0%)。

- 定義停損距離。

- 計算手數,使最壞損失 ≤ 設定風險。

- 檢查所需保證金並保留足夠可用保證金。

或以長期回測估算最大回撤(DD),據此決定餘額/手數比例。

優先考量風險報酬(RR)與勝率

若策略嚴格執行停損且具備良好風險報酬,通常無需很高的帳戶槓桿也能有好表現。

管理週末/消息曝險

減少過週末持倉,重大事件前縮小部位,或適度避險。

EA 與槓桿:如何評估安全性

- 對於紀律良好的 EA(穩健 SL、良好 RR),在相同手數下,1:25 與 1:2000的結果通常相近——對槓桿的依賴度低是一個健康訊號。

- 強調「需要高槓桿」的 EA 行銷,多半暗示網格/馬丁邏輯——仰賴多筆加倉與大手數,在低槓桿下容易失效。

應詢問販售方的問題

- 最低必要槓桿?(越高越需謹慎。)

- 是否永遠設置停損?跳空下預期損失為何?如何復原?

- 週末規則?是否假設零負債保護?

本站所列 EA 均可在低槓桿(如 1:25)運行;因為我們以 RR 為先、搭配 SL 與週末平倉規則,降低對槓桿的依賴。

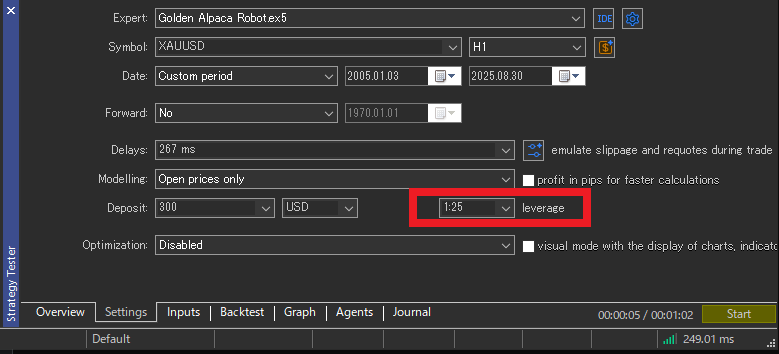

MT5 回測備註

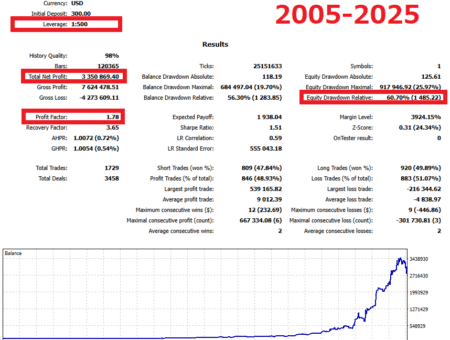

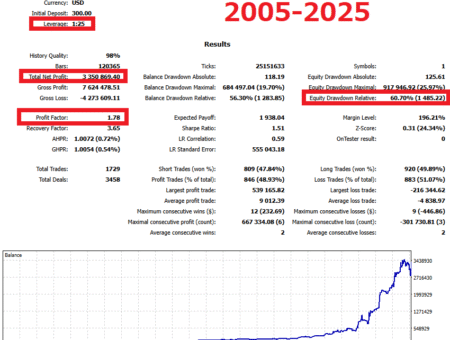

MT5 策略測試器可設定測試槓桿觀察結果差異。例如以相同條件測試 Gold Alpaca Robot 於 1:25 與 1:500(UseMoneyManagement=true;mmRiskPercent=1.5),主要統計相符:

- 初始存款:$300

- 淨利總額:$3,350,869

- Profit Factor(PF):1.78

- 相對 Equity 回撤(DD):60.70%

將 mmRiskPercent 提高到 2.0 後,槓桿限制會壓住手數,使淨利與回撤同時下降。換言之,槓桿有時可充當避免過度加碼的風險調節器。

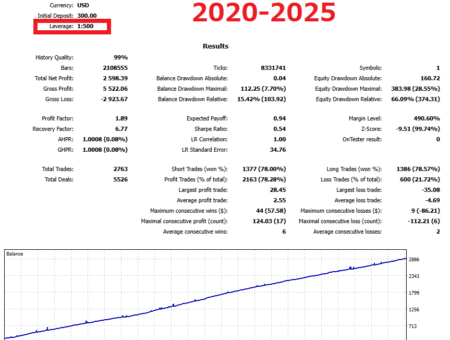

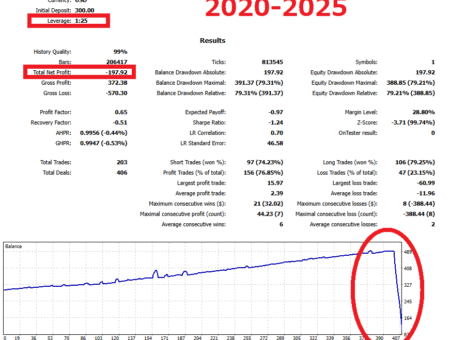

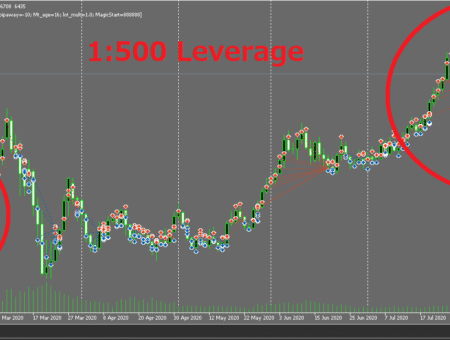

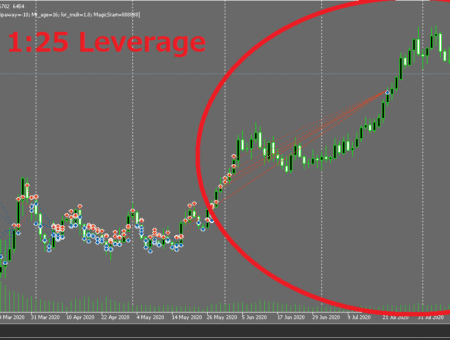

網格/馬丁警示

以範例網格 EA 而言,在 1:500 的回測或許平滑,但在 1:25 時,因無法持續加倉,系統可能停滯並被強平。

此類策略預設加倉與大手數,往往需要高槓桿才能運轉——這是重要的風險訊號。

常見問題

Q1. 高槓桿真的危險嗎?

A. 風險在於你提高手數,而非單純提高槓桿。若手數固定且遵守規則,彈性與保證金效率的好處可能大於壞處。

Q2. 零負債保護到處都一樣嗎?

A. 在歐盟散戶是常態,但在日本與美國並非一致強制。務必查核券商條款。

Q3. 新手應選擇的最高槓桿?

A. 若能遵守「高槓桿 × 低手數」,高槓桿帳戶無妨。若不確定,可從較嚴格制度(如 EU 30:1、Japan 25:1)開始,作為內建安全裝置。

Q4. 進行 EA 交易應優先什麼?

A. 最低必要槓桿、SL 執行、RR、週末規則與預期回撤。強調「需要高槓桿」常是網格/馬丁的訊號。

摘要

- 槓桿本身不「危險」——關鍵是手數。

- 跳空與零負債風險依地區與券商而異——閱讀最新條款。

- 健康的 EA 在低槓桿也能運作;「需要高槓桿」是警訊。