交易虧損的主要原因往往不是「策略本身」,而是「敗給情緒的執行」。毫不誇張地說,人類的大腦在交易中像是被設定為會虧損。除非克服情感問題,否則在市場上長期持續獲利是不可能的。本文將分解情緒影響交易的具體機制,並解釋應對措施(替代行為/流程化/系統化)。

人類情感「天生傾向虧損」(損失厭惡與確定性效應)

我們對同樣是100的價值,失去的痛苦感遠大於獲得的喜悅感。行為經濟學的經典研究(展望理論,Prospect Theory)表明,價值判斷是基於與「參考點(當前狀態)」相比的收益/損失,並且損失的份量遠超收益。典型的觀察結果是:當存在確定的收益時傾向規避風險(風險規避),而當存在確定的損失時則傾向於承擔風險(風險偏好),這被稱為確定性效應。例如,在「確定獲得100」與「有50%機率獲得200」之間,人們更傾向於前者;而在「確定失去100」與「有50%機率失去200」之間,則傾向於後者。這就是因為同等金額的損失給人的感覺比收益更重。

此外,諾貝爾獎官方的解釋也暗示損失的痛苦約是收益喜悅的兩倍,並透過拋硬幣賭博的例子來解釋(「如果有失去20美元的可能,那麼獲勝的一方必須超過40美元才容易被接受」)。研究調查和行為經濟學摘要中也一再證實:「Losses loom larger than gains(損失比收益更令人感到沉重)」。

如何體現在交易中(根本機制)

- 不願承認損失 → 延遲止損:當跌破參考點時,人們會想避免確定性的損失,傾向於取消停損/進行攤平(加倉)(在損失領域的風險偏好)。

- 想儘快確定收益 → 無法讓利潤增長:即使是微小的浮動收益,想確定獲得的慾望也會發揮作用,導致容易提前獲利了結(在收益領域的風險規避)。結果是形成小賺大賠的分佈,惡化了獲利因子(Profit Factor, PF)和風險報酬比(Risk-Reward Ratio, RR)。

結論:人類情感會將人拉向「虧損的方向」——因此,比起策略的優劣,執行的一致性才是關鍵。需要建立機制來確保即使有感覺,行為也不會改變。

七大典型情感觸發因素(症狀→應對)

除了前章提到的「損失厭惡與確定性效應」,交易者還會產生各種情感。

作為交易者的你一定曾抱持過以下情感。因為人類面對市場的不確定性時,有這些感覺是很自然的。

這些情感也會惡化交易的期望值。

1) 錯失恐懼症(FOMO)

①情境:價格突然猛漲,盤口和圖表加速。

②內心OS:「糟了,快跑掉了…現在不進場就永遠回不來了!」

③虧損模式:追高買入→漲勢停止→反轉後立刻止損(小賺大賠)

④替代行為:“僅限下一根K線開盤價有效”/限價單僅限突破後的回踩或反彈

⑤系統化:固定為突破偵測→警報→下一根K線開盤價市價單(EA/IFD)。不使用手動市價按鈕

⑥關鍵績效指標(KPI):進場價位的乖離(相對於理想進場點), FOMO標籤的期望值(平均R)

2) 損失厭惡(拒絕止損)

①情境:逆向運行中。「再等等應該會回來」將臉靠近圖表。

②內心OS:「還沒確定。會以影線收回。現在平倉就等於“確定虧損”…。」

③虧損模式:取消停損→攤平(加倉)→浮動虧損像滾雪球般擴大(帳戶爆倉的主因)

④替代行為:固定初始停損/發誓“即使逆行一檔也不加倉”

⑤系統化:下單時自動設定OCO停損。停損幅度與倉位大小從事前表格自動計算(帳戶規模×0.5–1.0%)

⑥KPI:停損遵守率, 平均損失R的穩定度(標準差)

3) 確認偏誤(蒐集有利證據)

①情境:持倉後查看X(舊稱Twitter)或新聞。尋找「與自己方向一致的貼文」。

②內心OS:「著名交易者也持相同觀點。看來我是對的。」

③虧損模式:忽略不利的K線形態、成交量、指標→延遲出場

④替代行為:強制確認持倉前的“否定條件檢查清單”(例:近期高點/成交量反彈、震盪指標背離)

⑤系統化:若所有檢查皆未✅則下單按鈕保持非活動狀態(EA圖形界面/表單化)

⑥KPI:命中否定條件時的規避率, 忽略否定條件交易的平均R

4) 過度自信(連勝後的萬能感)

①情境:連續2~3次獲勝,當日盈虧(P/L)大幅轉正。

②內心OS:「今天我看透市場了。再來一發,用兩倍倉位鎖定勝局。」

③虧損模式:倉位過大→平均損失擴大→一次失敗將當日利潤全數歸還

④替代行為:固定規則“連勝時倉位保持不變/甚至減少20%”

⑤系統化:當日獲利時自動縮小倉位。當日達到+2R時EA停止接受新訂單

⑥KPI:連勝後立即交易的平均R, 連勝後回撤的深度

5) 報復性交易(想撈回本金的衝動)

①情境:連續止損。煩躁到手發抖。

②內心OS:「剛才不是我的錯。下一擊要撈回。馬上進場!」

③虧損模式:降低依據頻率和倉位膨脹→損失擴大

④替代行為:“當日最大損失(例:-2R)到達時立即結束”/“連續虧損3次時結束”

⑤系統化:EA監控損失R計數器→達到閾值時鎖定新增訂單按鈕

⑥KPI:當日-2R到達次數, 到達後的「違反規則新增」筆數(目標是零)

6) 過度交易症(不交易就焦慮)

①情境:沒有明確方向的盤整區間。警報長時間未響起。

②內心OS:「這樣下去今天就“什麼都沒做”。就算小賺一點也要進場。」

③虧損模式:依據薄弱的頻繁小額進場→輸給點差/手續費

④替代行為:設定“每日交易上限次數”和“時間區間白名單”

⑤系統化:時間區間過濾器(例:僅允許倫敦開盤、紐約前後),達到上限次數時停止接受訂單

⑥KPI:無進場日期的比例, 達到上限的比例及其當日期望值

7) 新聞過度反應(因事件衝動買賣)

①情境:高影響力指標發佈前幾分鐘,社群媒體上傳言四起。

②內心OS:「這次CPI好像會有驚喜。現在押注就能大賺一筆。」

③虧損模式:指標滑點→不利成交→急劇反轉導致止損

④替代行為:“高影響力事件前後30分鐘內禁止新增/持倉者部分獲利了結或全部撤出”

⑤系統化:EA讀取經濟指標日曆,自動應用禁止時間窗口

⑥KPI:指標前後新增訂單零達成率, 涉及指標交易的獲利因子(PF)

為什麼「情感」是最大的敵人

結論來說,即使是具備優勢(Edge)的策略,僅僅因為受情感影響而導致的「執行偏差」也會破壞期望值。市場是一個不確定且回報隨機延遲到達的世界。人類的決策傾向於「規避短期痛苦」和「過度高估確定性」,從而導致小賺大賠、過度集中、超額倉位、偏離規則。

1) 期望值會因「執行的微小偏差」而崩潰

期望值可以用勝率×平均獲利 − 敗率×平均損失來表示。當情感介入時,以下三種微小偏差會累積,造成負向漂移(Minus Drift)。

- 進場延遲:因恐懼慢了一拍→錯過有利價位,平均獲利縮小

- 過早獲利了結:想獲得確定性,惡化RR(風險報酬比)

- 延後止損:「應該會回來」而取消停損→平均損失擴大

僅僅是這三點的微小累積,就會導致PF(獲利因子)從1.2跌破1.0,使一個表面上有優勢的策略在實際操作中變成零或負值。

相關文章:交易期望值是什麼?透過勝率×盈虧比「持續獲利」的基礎指南

2) 資金回撤(DD)會誘發情感螺旋

連續虧損或資金回撤(Drawdown, DD)會引發自信受損 → 容忍規則例外 → 更大的DD的螺旋。

- 避免自我否定:止損被感覺成自我否定,延後確定損失(損失厭惡)

- 意義賦予失控:蒐集對自己有利的證據(確認偏誤)→延遲撤退

- 撈回本金的衝動:報復性交易增加倉位和頻率→帳戶分散度下降

結果,決定勝負的不是策略本身的優勢,而是心理承受力的弱點。

3) 時間軸錯配:短期痛苦 vs. 長期收益

人會對短期痛苦(損失/未實現損失)產生強烈反應,並低估長期期望報酬。統計上有利的策略,在短期內出現波動是很自然的。然而,人們無法承受短期波動,導致在最糟的時機更換策略——即「策略的止損」。

4) 生理反應扭曲判斷(身體→決策)

心跳加速、手汗、呼吸急促等壓力反應會導致視野狹窄、風險規避/偏好的極端化。要遵守以數字定義的規則,不夾雜個人主觀意見的執行設計(自動化/預先承諾)是必不可少的。

5) 削減整體帳戶「安全邊際」的行為是致命傷

情感越強烈的局面,越容易發生倉位膨脹、部位集中、相關性增加。這會創建一個容易受到偶發同時逆行影響的投資組合,並在一次事件中造成致命傷。

迷你案例:常見的崩潰方式(3連擊)

- 上漲突破的FOMO:市價追進→追高買入→立即反轉→小額虧損

- 撈回本金的衝動:依據薄弱的反向交易→倉位增加→連續止損

- 拒絕止損:「等它回來」而取消停損→抹去當日所有利潤

這些都不是策略品質的問題,而是源於情感的偏離所致。

要點總結

- 期望值在策略之外崩潰:情感→執行的微小偏差→PF下降→長期轉為負值。

- DD使例外正當化:為了防止「這次是例外」破壞規則,需要實體停止裝置。

- 系統化是唯一的解藥:IFD-OCO、倉位自動計算、訂單鎖定、時間/事件過濾器、遵守KPI。

因此,頂尖交易者不僅設計「強大的策略」,更會先行設計機制,確保即使情感失控,行動也不會改變。EA(自動交易)是確保這套機制不偏不倚執行的最短路徑。

頂尖交易者堅守紀律

紀律=「即使有感覺,行為也不會改變」的機制。相比於優異的策略,以相同的品質重複相同的步驟,即執行的穩定性才是決定績效的關鍵。本章將提供將紀律程式碼化的設計藍圖、執行規範、KPI和範本。

紀律的四要素設計(Plan / Do / Guard / Review)

- Plan(前提的固定化):

將交易標的(品種、時間區間、排除期間)以日曆連動方式固定。將進場/撤退的條件以文字+數學公式規範,標準化到任何人閱讀後都能執行相同的操作。- 例:Setup=「突破近期高點+成交量增加+方向均線斜率>0」,Exit=「初始SL:近期低點−x,TP:RR=2,移動止損為ATR×1.5」

- 排除期間:高影響力指標(新聞事件)±30分鐘停止交易

- Do(行動的自動化):

使用IFD-OCO或EA自動化訂單,做到「不手動操作」。下單同時發送SL/TP,倉位從帳戶規模×風險%自動計算。 - Guard(偏差偵測與停止):

當達到當日-2R/連續虧損3次/交易上限次數時,停止新增交易。獲利時自動縮小倉位(例:-20%)。 - Review(重現性驗證):

每週將事先定義的交易規則的遵守率(進場/SL/TP)、RR中位數、PF、偏離次數視覺化並記錄。

支撐「強大習慣」的五大原則

- 小賠大賺:以風險報酬比(RR)為基準制定策略,貫徹小額損失、大額獲利。

- 重質不重量:進場次數不是KPI。只專注於好的情境。

- 越贏越早收工:連勝後幸福偏誤最大化。將獲勝即收手規則化。

- 不設立例外:一次例外會成為未來的規則。

- 記錄要保留情感:除了結果,務必加上內心OS標籤(FOMO/報復性交易等)。

接戰/撤退的統一標準(Rules of Engagement)

| 領域 | 標準 | 不允許 |

|---|---|---|

| 進場條件 | 滿足Setup+否定條件0項+許可時間區間 | 主觀的「直覺」·社群媒體的傳言 |

| 訂單 | 下一根K線開盤價 或 限價單/市價單僅限緊急情況 | 加速中的追價市價單(FOMO) |

| 出場 | 初始SL固定→達到TP 或 移動止損 | 取消SL·攤平(加倉) |

| 倉位 | 帳戶×(0.5–1.0)%自動計算 | 手動因勝敗增減 |

| 事件 | 高影響力±30分鐘禁止新增 | 例外性的“搏一把” |

KPI儀表板(能衡量的就能遵守)

| 指標 | 定義 | 參考值 |

|---|---|---|

| 遵守率(進場/SL/TP) | 按規則執行的比例 | 各95%+ |

| RR中位數 | 偵測過早獲利了結 | 2.0+ |

| 平均損失R的標準偏差 | 取消SL的跡象 | 越低越好 |

| 無進場日比例 | 抑制過度交易症 | 每週1天以上 |

| 事件前後新增訂單零比例 | 遵守禁止時間窗口 | 100% |

總結:紀律並非意志力的強度,而是透過固定前提(Plan)→自動執行(Do)→外框停止(Guard)→數值回顧(Review)的系統化來維護。EA(自動交易)是「以始終如一的品質」運轉這套流程的最短路徑。先行搭建不讓情感失控的防護欄,然後將績效堆疊在其之上。

利用EA(自動交易)排除情感、遵守紀律

交易需要一個不讓行動偏離規則的機制,而透過EA進行自動交易在遵守紀律方面非常有優勢。然而,EA不能替代優勢(期望值的來源)。有優勢的邏輯×一致的執行=才能帶來長期的結果。

EA可以做到的事情

- 同時、即時、以相同步驟執行進場、止損、獲利了結

- 倉位自動計算:抑制連勝後的過大倉位或連敗後的倍增倉位

- 由系統端應用經濟指標交易禁止/許可時間區間

- 透過每日/每週損失上限、連續虧損上限機械性地鎖定新增訂單

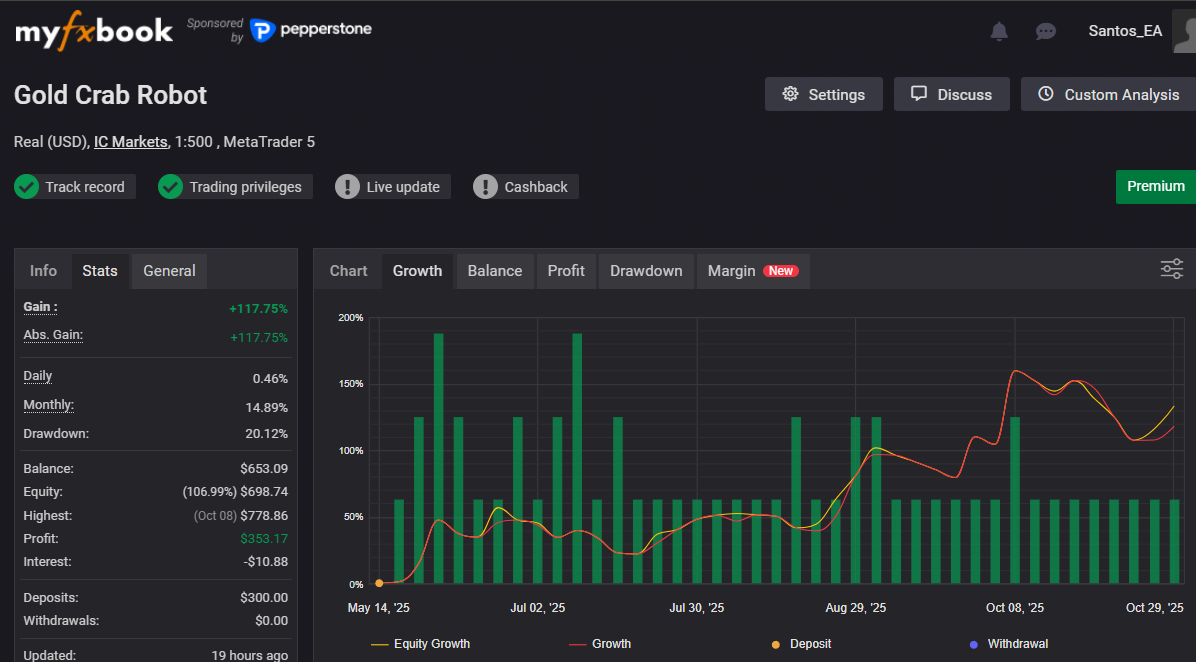

EA在驗證交易邏輯是否具有優勢方面也很有利

EA(自動交易)不僅是抑制情感的工具,在確認規則優勢是否真實存在時也發揮作用。原因很簡單:EA可以「以相同的條件、相同的步驟、無限次地」執行。裁量交易(手動交易)則容易因當天的心情或猶豫而使規則動搖,導致驗證產生偏差。

先決條件:沒有優勢,紀律就沒有意義

無論情感控制得再好,如果策略本身沒有期望值,就無法持續獲利。裁量交易容易崩潰的原因有三:「規則模糊」、「測試不足」和「沒有經過概率驗證」。EA彌補了這些弱點,可以進行數字驗證。

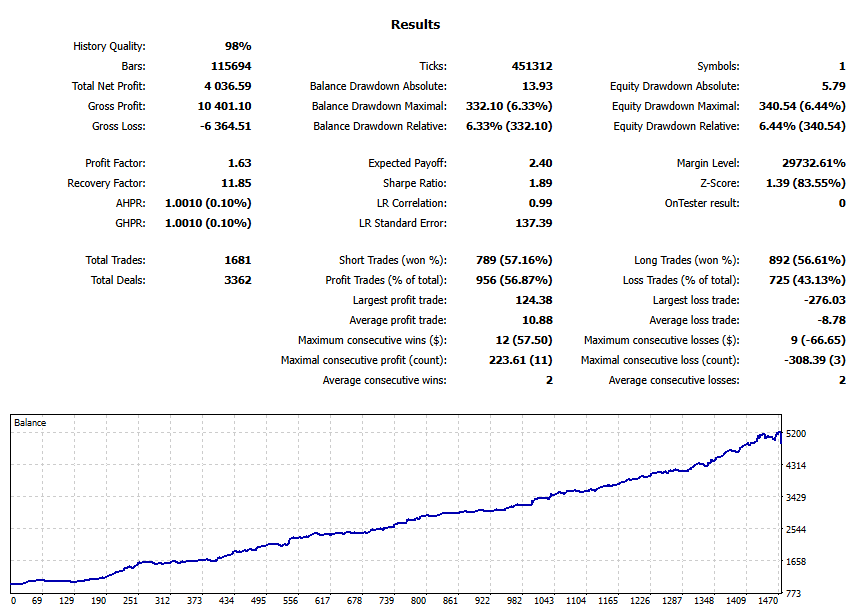

驗證基礎:回測與前瞻測試

- 回測(Backtest):利用歷史數據確認規則的運作方式。關鍵是拉長測試期間,跨越市場變化(趨勢期、盤整期等)。

- 前瞻測試(Forward Test):在回測未使用的期間(樣本外,Out-of-Sample),或在小額的真實帳戶/模擬帳戶中,確認包含實際成交與成本的運作情況。

常見陷阱(即使使用EA也要小心)

- 過度最佳化(Curve Fitting):過度迎合過去的「偶然模式」,未來可能會崩潰。參數應以「少而簡單」為基本原則。

- 成本設定過於寬鬆:如果沒有現實地納入點差、手續費、滑點、成交延遲等,PF(獲利因子)或RR(風險報酬比)在實際操作中會惡化。

- 詐欺性EA的購買:EA很容易將回測或短期前瞻測試的結果呈現得非常出色。如果收益曲線異常平滑,或PF(獲利因子)異常高,需要特別警惕。可能隱藏著像網格交易(Grid)或馬丁格爾(Martingale)等會瞬間使帳戶爆倉的危險策略。從第三方購買EA時應非常謹慎。

應關注的指標(簡化版)

- PF(獲利因子)和RR(風險報酬比):是否為小賺大賠。

- 最大回撤(Max Drawdown)與恢復天數:跌幅的深度和恢復所需的時間。

- 連敗次數或停滯期:是否在心理可承受的範圍內(運營持續性)。

- 樣本數:交易次數過少,結果容易受到偶然因素影響。

EA既是「排除情感的裝置」,也是用數字驗證優勢的測試裝置。能以相同的步驟、相同的條件、無限次地重複執行是其最大的優勢。固定規則、納入實際成本、按回測→樣本外→前瞻測試的順序進行驗證,就能冷靜判斷該策略是否“僅僅是偶然”。

導入前檢查清單(最低要求)

- 邏輯的優勢(PF·RR·回撤)是否已透過回測+前瞻測試驗證。

- 是否避免了過度最佳化(僅適用於過去市場,未來市場不適用的邏輯)。

- 交易成本是否已根據實際帳戶情況反映在測試中。

- 是否採用了網格/攤平、馬丁格爾等危險策略。

- 是否淪為過度剝頭皮等在真實帳戶中重現性差的策略。

- 如果購買,是否透過交易歷史等分析交易策略,並理解交易邏輯。

相關文章:什麼是EA?FX自動交易機制與選擇方法徹底解析|EA完全指南

常見問題(FAQ)

- Q. 有沒有完全消除情感的方法?

- A. 情感本身無法消除。取而代之的是固定行動。使用IFD-OCO同時發送訂單、獲利了結、止損,並在連續虧損或日損失閾值時自動鎖定新增訂單。

- Q. 使用EA新手也能獲勝嗎?

- A. EA對維持紀律有效,但不能替代優勢。請與有優勢的邏輯+適當的風險管理一同使用。

- Q. 每日最大損失或連敗上限的參考值是多少?

- A. 代表值為每日-2R、連續虧損3次。可根據策略的波動性或持倉時間微調,並透過KPI(PF、平均R、遵守率)進行驗證。

- Q. 交易日誌應該寫什麼?

- A. 除了交易結果(R·P/L),務必記錄情感標籤(FOMO/報復性交易/確認偏誤等)、是否偏離規則、以及一行再發防止對策。

- Q. 經濟指標發佈時應如何應對?

- A. 高影響力事件前後30分鐘內禁止新增訂單是原則。持倉中規則化為部分獲利了結或全部撤出,並在EA中編入禁止時間窗口。

- Q. 裁量交易和EA應如何分工?

- A. EA負責執行的一致性(進場·SL/TP·倉位計算),裁量交易則僅限於運營停止的判斷(意外事件·相關性崩潰等)。